第7回 M&Aプロセス(4)統合:クロージング・PMI

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

コンシューマー

間下 充顕

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

コンシューマー

松本 響子

「新・基礎からのM&A講座」の第4回から第6回でM&A戦略策定から買収候補を選定し、交渉の入り口としてのデューデリジェンスを行うところまでのM&Aプロセスの前半を概観した。今回はディールプロセスの最終段階に当たるクロージングとPMIについて解説する。特にPMIについて、ニュースや記事はあまり見掛けることがなく一般的に情報を得る機会が少ないため、具体的にどのように検討・対応していけばよいかを紹介する。

※当記事は基礎からのM&A講座に掲載した内容を一部改訂して転載しています。

クロージングとは

株式買収であれば株式と売買代金の受け渡し日、合併であれば合併期日をクロージング日といい、その日までに行うべき一連の組織再編手続きを、法規制や最終契約通りに完了させることをクロージングという。クロージングに当たって、諸官庁の許認可対応などの手続きが必要になることもあるため、各種手続きに要する期間を考慮してクロージング予定日を合意する必要がある。

スキームや取引条件によっても異なるが、一般的にクロージングの前提条件は多岐にわたるため、ディールチームはFAや弁護士と共にクロージングタスクリストを作り、買主売主間で進捗状況の確認を行うことが重要である。クロージング当日には、売買代金の受け渡しだけでなく、臨時株主総会や取締役会を実施することもあるため、取締役となる関係者のスケジュール調整などを早めに実施するなど、細かな準備もしっかりする必要がある。

PMIの重要性

買主は「①企業価値算出などの前提としていた対象会社/対象事業の事業計画を達成させ、②統合によるシナジーを実現させる」ことを計画して買収を行うが、これを実現させるのがPMIフェーズとなる。一般的には「②シナジーを実現させる」ことがPMIにおいて重要視されるポイントであるが、M&A担当者の立場で考えると、まず検討すべきは「①対象会社/対象事業が事業計画を達成させる」ために必要な環境を準備することとなる。

M&Aによって大きな影響を受けるのが、「人」である。買収された企業の社員は、今後自分がどのような扱いを受けるのか、会社はどのような経営をしていくのかなど、不安でいっぱいになる。さらに慣れ親しんだ社名やブランド名が変更されることも多く、これらの不安に対して買主は誠意をもって対応していく必要があり、今まで通り事業活動をしてもらうには、案件が社員に公表されるタイミング以降、綿密なコミュニケーションをしていく必要がある。特に対象会社の経営層が退任するといったケースでは、どのように後任へ引き継ぎを進めるかが大きな課題となる。適切な後継者がいない場合には、後継者の選定・育成などをどうしていくかを検討しなければならない。

またガバナンス体制を構築する場合にも、「人」に対しての影響を考慮する必要がある。各種規程や規則が定められており、規程・規則を遵守した事業運営が行われている会社であれば大きな問題となることは少ないが、規模が小さい会社や新興国のオーナー企業を買収する場合には、厳格な管理によって社員のモチベーションが下がったり、事業運営が滞ったりする可能性がある。そのためガバナンス体制構築の際には、買主の子会社管理のフレームワークをどの程度導入するか、慎重に検討する必要がある。

他に大きな影響があるものとして、対象会社/対象事業が売主グループ会社から提供を受けている業務やシステムである。経理や人事などの管理系業務を親会社やグループ会社に委託していたり、親会社のシステムを利用していたりする場合、対象会社/対象事業が独立して企業運営できる状況にはなっていない(このような案件をカーブアウト案件のスタンドアローンイシューという)。このような案件の場合、買主側で業務提供やシステム提供をするなど、対象会社/対象事業がスタンドアローンで運営できるように準備をしなければならない。

M&Aというとどうしても「②シナジーを実現させる」ことに意識が向かいがちであるが、このように足元の環境を整えることが最重要となる。

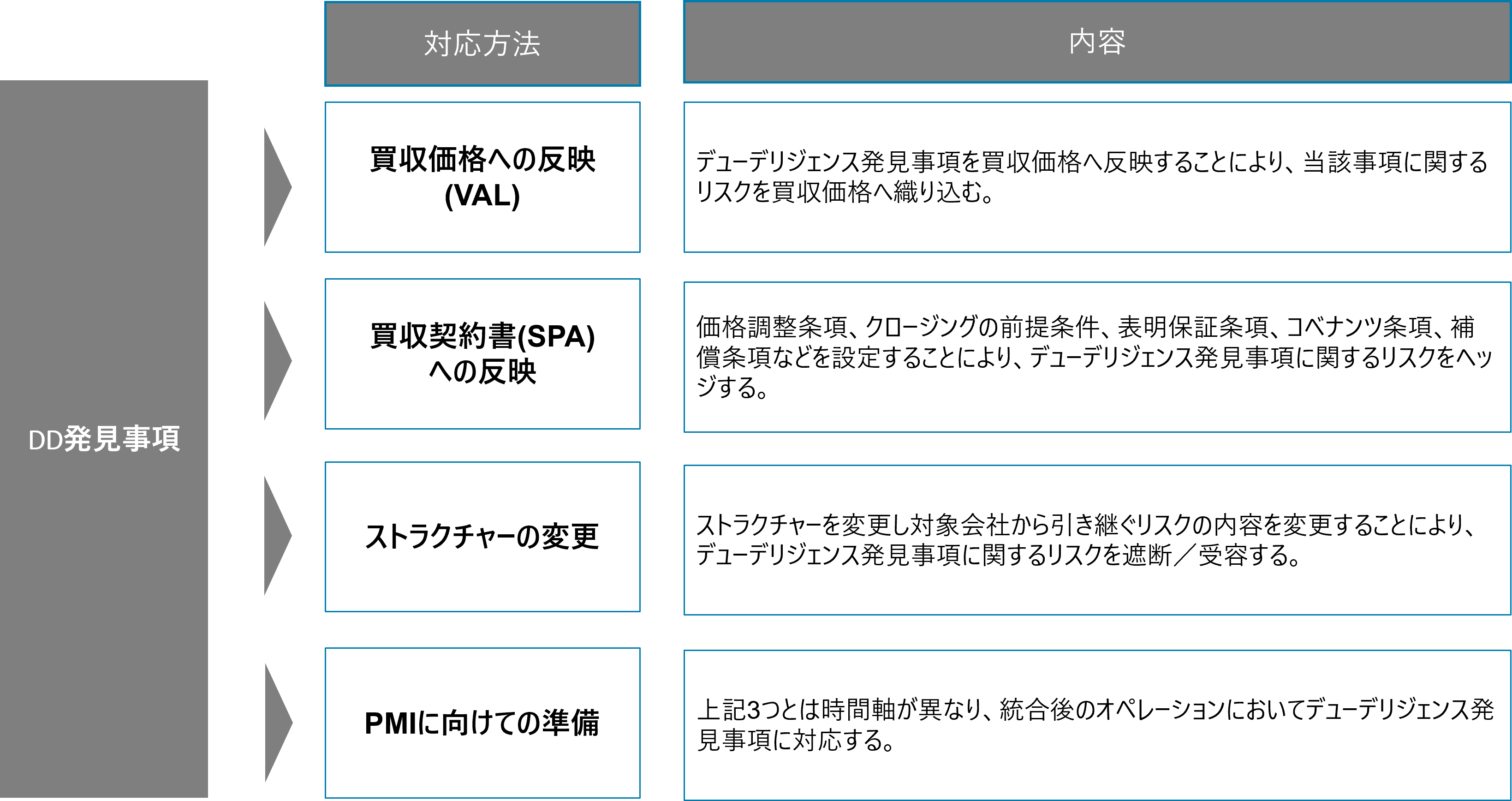

PMIの検討時期

ではPMIをいつ検討開始したらいいのだろうか。具体的な検討を開始する望ましいタイミングとしては、対象会社/対象事業のデューデリジェンスが完了し、各分野での論点・課題が明らかになった時である。デューデリジェンスで判明した課題は、契約や買収価格などに反映させるが、全ての課題を契約や価格に反映することはできないため、残ったものはPMIにて対応することになる。そのため、デューデリジェンスレポートの全体に目を通し、PMIにおいて何をやらなければならないか、論点・課題整理をするところからPMIの準備は始まる。デューデリジェンス前でも検討開始することはできるが、どちらかというと買収の目的や買収後のシナジー検討が中心となるため、対象会社/対象事業の環境づくりの準備という意味ではデューデリジェンス直後が最適なタイミングである。

出所:デロイト トーマツ ファイナンシャルアドバイザリー合同会社作成

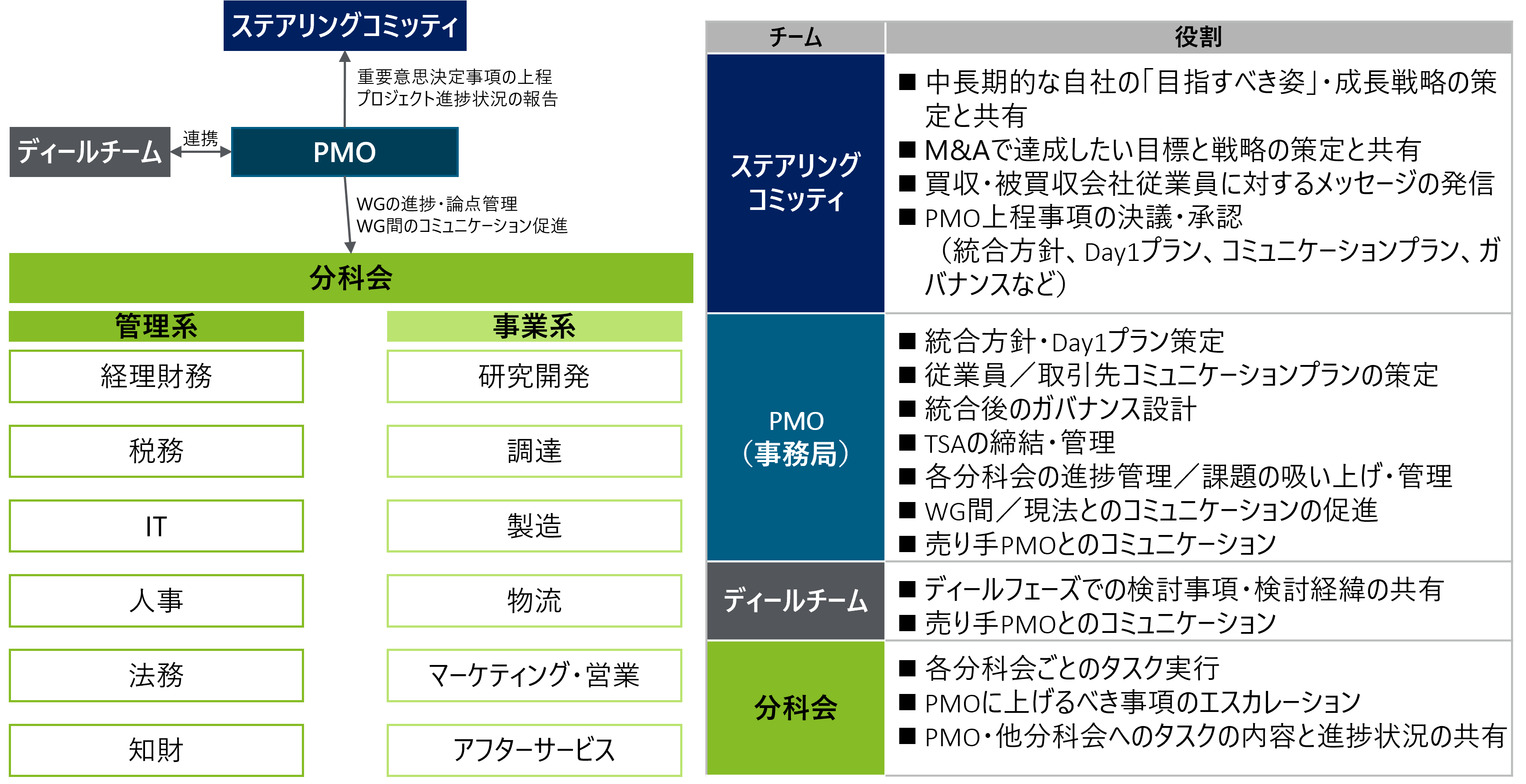

PMIのチーム体制構築

PMIの論点・課題整理が完了したら、次はPMIを進める体制の構築を行う。この段階から経理・人事・システムなどの管理系部門(案件によってはビジネス系部門)の実務メンバーも参加することになるが、実務メンバーは既存業務を持ちながら追加業務としてPMI対応をすることになるため、まずは実務メンバーのリソース確保という社内調整が必要となる。大企業の場合、この社内調整だけで数週間から1カ月程度かかることもあるため注意が必要である。

そしてこのPMIを進める体制において重要となるのが、プロジェクトの推進・管理を行っていくPMO(Project Management Office)である。PMOには、経理や人事など各分野に幅広い知識・経験があり、各分野の担当者と必要なタスクや論点について話をすることができる人をアサインすることが望ましい。またPMI特有の論点についても整理して対応を主導していく必要があるため、PMIの専門的な知識を持った外部専門家に支援を依頼することもある。

出所:デロイト トーマツ ファイナンシャルアドバイザリー合同会社作成

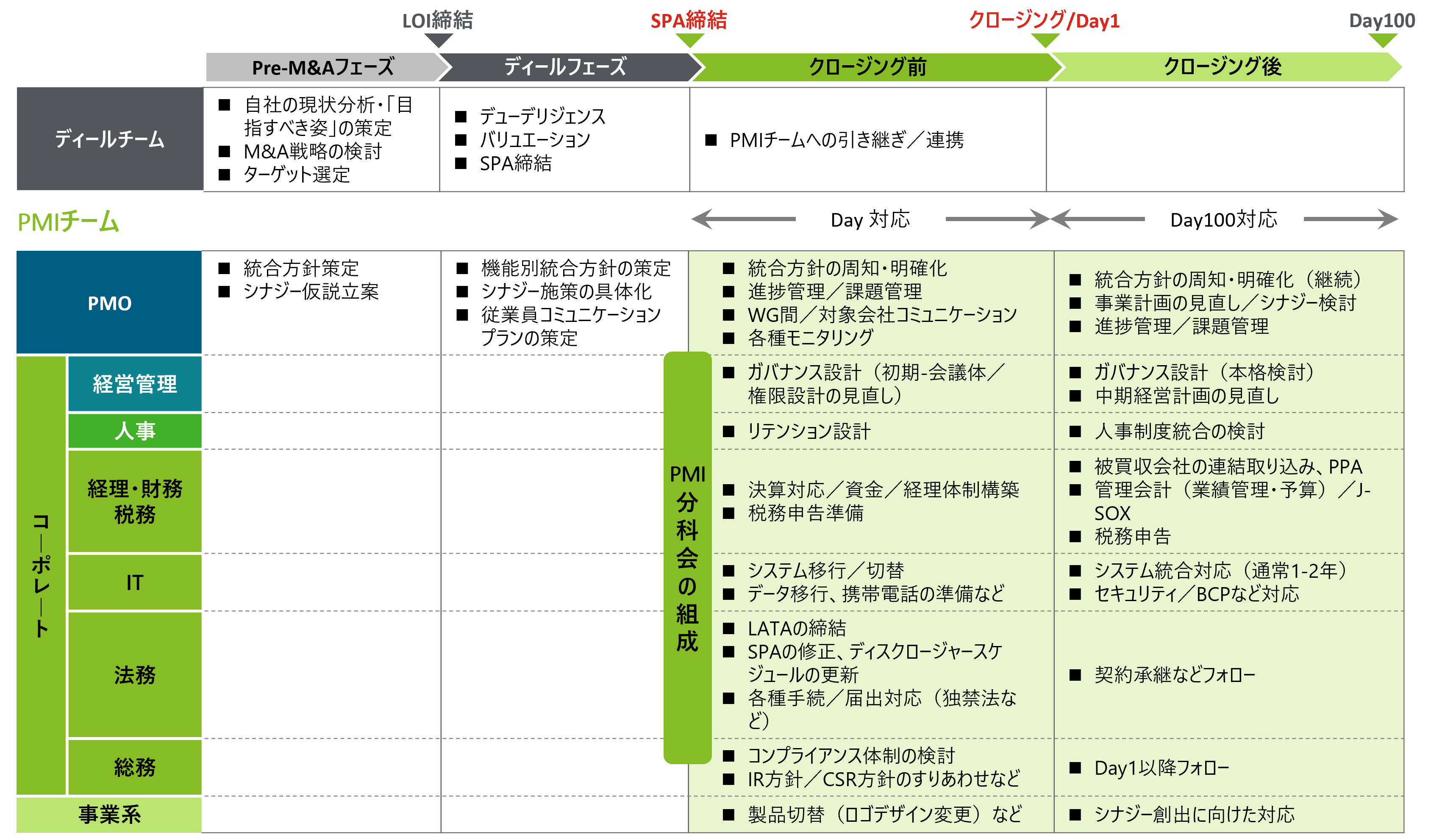

統合方針およびタスク・スケジュールの作成・遂行

PMI体制の構築が完了したら、各論点・各機能において、誰がどの時期にどのように対応すべきか、タスクとスケジュールを作成していく必要がある。しかしタスクの作成を開始するうえで、Day1、Day100、Year1など各時点での目標とするゴールを設定し、統合方針としてプロジェクトメンバーに共有する必要がある。この統合方針がないと、各分科会単独でゴールを設定しタスクを決めてしまうため、横の連携が取れなくなってしまう。特にシステム移行がある場合は、システム側と業務側でのゴールが一致しなければいけないため、統合方針をしっかり立て、連携して取り組んでいく必要がある。

各領域での主なタスクとして、下記の図のようなタスクが挙げられるが、案件によって大きく異なってくる部分も多いため、あくまで1つの例ということで認識いただきたい。

出所:デロイト トーマツ ファイナンシャルアドバイザリー合同会社作成

シナジー実現に向けて

ここまで「対象会社/対象事業が事業計画を達成するために必要な環境を準備すること」のために必要なプロセスを記載したが、Day1以降はやはり「②シナジーを実現させる」ことが主題となってくる。シナジーの内容によって取り組むべき形は変わってくるが、共通していえるのは、「シナジーを実現することのメリットを買主および対象会社/対象事業の社員が感じられる仕組みを作る」ことである。例えば、クロスセル(買主が販売している商品を対象会社/対象事業の顧客に対して販売する)などは一般的なシナジー項目であるが、経営者目線でいえば利点しかないため、商品の販売フローやサポートフローを決めれば、各社員が積極的に取り組んでいくと思ってしまうことがある。しかし現場の社員にとっては、新規商品を追加で扱うために、商品の内容・価格・販売フロー・サポートフローなど、多くの情報を理解し、説明できるようになる必要がある。さらに既存商品を販売するよりも評価されるようにならなければ、実際には今まで通りの営業をしている方が楽なため、積極的に動いてくれないといったことが起こり得る。そのため、シナジー設計する際には評価設定までしっかりと検討し、仕組みを構築する必要がある。

おわりに

最近ではPMIの重要性が認識され始めているとはいえ、実際には条件交渉などクロージングに関連した重要事項の対応に追われて、検討が遅くなってしまうことが多いため、案件を実施する場合はPMIの準備のタイミングを意識して取り組んでいただきたい。

次稿からは、「M&A の論点」について取り上げる。第8回では買収価格に焦点を当ててお届けする。