製薬業界における開発パイプラインの取引に関するアーンアウト構造の評価(後編)

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

バリュエーション & モデリング

サイモン メイザー

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

コーポレートファイナンシャルアドバイザリー

カルル アシュウィン バクタ

前編では、日本及びグローバルにおけるライセンス案件の取引傾向について、過去のデータを参考に考察を進めていきました。

後編ではライセンス取引の設計について、詳細に説明します。

目次

製薬業界におけるライセンス取引の背景

製薬業界においてライセンス取引とは、第三者が新薬やモダリティに関連する将来の経済的利益の一部を、即時または条件付きの支払いと引き換えに取得するプロセスを指します。この取引では、買手(ライセンシー)が売手(ライセンサー)から医薬品に関する法的および経済的権利を取得し、対価を支払います。それに対し、売手は医薬品の特定の権利を譲渡するとともに、一定の責任を保持します。

ライセンス取引は、開発の早い段階で行われることが多く、後の開発コストを抑えるとともに、大手製薬企業がスタートアップの専門知識を活用する手段として利用されます。これにより、買収や統合のコストやリスクを軽減する効果があります。ライセンス取引には様々な形態が存在し、具体例は以下の通りです。

- アセット購入

対象資産に関する法的な支配権を取得する。これには、開発、製造、販売の権利が含まれる。

- 基本的ライセンス

買手(ライセンシー)が開発や商業化に関する全ての管理および支払いを引き受ける。

- 共同販売

両当事者が同一の地域内で同一または異なるブランド名で製品を販売し、収益を計上する。

- 共同販促

両当事者が製品の販売促進責任を分担する。

- ライセンス・エクイティ

買手がライセンス契約を実行する際、売手に少額の投資を行う。

- オプション付きライセンス契約

買手が将来のライセンス契約を実行する権利を取得するために、現在において一定額の支払いを行う。

- サプライ契約付きライセンス

ライセンサー(売手)がライセンス契約に基づき継続的に製品をライセンシー(買手)に供給する。

製薬業界でのライセンス取引は、以下のような状況を背景に行われることが多いです。

- 近年の研究によると、新薬の研究開発(R&D)には約900百万USDのコストがかかる可能性があり、これは多くの企業にとって資金調達能力を超える金額となる場合があります。Paulらの研究(2010年)(*1)では、前臨床試験の段階だけでも約19百万USDのコストがかかるとされており、フェーズ1では約15百万USD、フェーズ2では約40百万USD、フェーズ3では約150百万USDに達すると見積もられています。フェーズが進むにつれて臨床試験はより複雑化し、それに伴いコストも大幅に増加する傾向があります。このような高額な開発費用が、新薬開発のハードルをさらに高くしているのが現状です。

- 他の産業と同様、製薬業界でもベンチャー企業がイノベーションを担うトレンドにシフトしています。安定した資金基盤を持つ大手製薬企業とは異なり、ベンチャー企業は、既に市場で販売されている製品のポートフォリオを持たないため、開発を進めながら資金を効率的に管理する必要性が高まっています。この状況が、ライセンス取引の需要をさらに押し上げています。

- 新薬がアイデア段階から市場投入されるまでの成功確率は、研究によれば5,000分の1と推定されています。このような高リスク・高コストの状況下では、資金調達やリスク分散のためにライセンス取引が行われるのは当然とも言えます。

*1

Paul, S.M. et al. (2010) How to improve R&D productivity: The pharmaceutical industry's grand challenge. Nature Reviews Drug Discovery. 9(3), 203-214

一時金

一時金は、新薬やモダリティの開発においてこれまでに発生した開発費用に関連していると見なされることが多いです。理論上においては、一時金がこれまでにかかったサンクコストと明確に対応している必要はありませんが、実務においては、一時金が主開発者の資金問題を緩和し、次の開発フェーズへの活動継続を可能にする役割を果たすことがあります。

別の見方をすると、一時金は開発者がその時点までに投じてきた研究開発コストの回収であると考えることができます。そのため、商業化から遠い段階では、技術の現時点での価値が限られていることを反映して、一時金は少額になる傾向があります。

マイルストーン支払い

一時金やロイヤリティフィーに加え、特定のトリガーイベントの達成を条件とした支払いが存在します。これがマイルストーン支払いと呼ばれるものです。この支払いは、研究開発(R&D)マイルストーン、規制当局承認マイルストーン、販売マイルストーンのいずれか、またはその全てを組み合わせた形で行われます。

概念的には、マイルストーン支払いはM&A取引におけるアーンアウト支払いに似ており、売手(ライセンサー)と買手(ライセンシー)の間の評価ギャップを埋める役割を果たします。ただし、M&A取引と比較すると、マイルストーン支払いはライセンス取引において取引全体の価値の中でより大きな割合を占める点が異なります。その背景として、ライセンス取引では対象資産がまだその潜在的価値を実現していないのに対し、M&A取引では対象企業が実績のある事業基盤を有していることが挙げられます。

マイルストーン支払いは一括で支払われることが一般的ですが、売手(ライセンサー)のリスクを軽減するために、各マイルストーンをさらに細分化し、分割支払いを導入するという選択肢も存在します。ただし、その実施は難しい課題を伴います。

多くの場合、売手(ライセンサー)は資金繰りに苦慮するバイオテクノロジー企業であり、交渉は通常、大手製薬企業(買手/ライセンシー)主導で進められます。ただし、売手が特に注目される新規モダリティを含む優れたパイプラインを保有している場合や、複数買手候補(ライセンシー)によるビッドなどの競争的なプロセスを通じて最良の買手/条件を選択する場合には、売手側が交渉の主導権を握ることも可能です。

ロイヤリティフィー

ライセンス契約では、一時金やマイルストーン支払いに加えて、売上収益に基づくロイヤリティフィーが含まれることがよくあります。この支払い方法は、取引の経済的背景、特に取引対象のバリュエーションに関する不確実性を考慮したものだと考えられます。医薬品においては、相当額の開発コストが初期段階に発生する一方で、キャッシュ・インフローは長期的に回収されます。このため、割引率の影響が大きくなり、結果として初期のインプットのわずかな違いが増幅されてバリュエーション結果に重大な影響を与えます。

バリュエーション結果の不確実性とアップサイドおよびダウンサイドリスクを考慮すると、新薬のライセンス後および商業化後の利益を共有する手段として、純売上収益に基づくロイヤリティフィーが合意される形態が一般的です。

ロイヤリティフィーは新薬のライセンス供与と商業化後にのみ行われることから、売手(ライセンサー)目線では当該新薬全体の事業計画と同等の商業的リスクにさらされます。また、割引率の影響を受けるため、開発の現段階が早ければ早いほど、その影響は増幅されます。実務上、固定的な一時金と長期的な条件付きロイヤリティフィーの割合について、取引当事者間で交渉が行われることが一般的です。

開発者の視点では、ロイヤリティフィーの特性を踏まえ、一時金やマイルストーン支払いを重視した支払い構造を好む傾向があります。一方で、買手の視点では、一時金を重視することで開発者が商業化までの開発努力を続けるインセンティブを失ってしまうリスクがあると見なされる場合があります。

時間価値の影響

新薬や技術の評価額について基本合意が得られた後、次のステップとして、一時金や固定支払い、将来の条件付き支払いの配分を検討することになります。これらの条件付き支払いは通常、後の段階で発生するため、貨幣の時間価値(現在価値)、つまり割引計算の影響を受けます。

例えば、評価額が100とされ、その支払いを50ずつの2回に分けるとします。2回目の支払いが2年後に発生する場合、10%の割引率を適用し(期末時点での割引と仮定)、2回目の50の支払いは現在価値で41(50 x 0.826の現在価値係数)となります。このように、後の段階で発生する支払いは現在価値に換算されるため、実際の価値が目減りすることになります。

割引の取り扱いは、マイルストーン支払いが発生する場合の会計処理にも関係します。国際財務報告基準(IFRS)の下では、通常、このような支払いの公正価値がバランスシートに計上されます。しかし、商業的な観点から見ると、貨幣の時間価値を考慮することはマイルストーン支払いのデメリットと見なされる場合があります。このため、売手は対価のより多くの割合を一時金として受け取ることを好む傾向があります。

オプション性の考慮

将来の条件付き支払いにおいては、貨幣の時間価値の影響に加え、その中に含まれるオプション性の性質も重要な要素として考慮する必要があります。マイルストーン支払いの場合、新薬の商業化に向けた開発ハードルを達成することが条件となります。このような支払いでは、売手(ライセンサー)は開発目標が達成されないというリスク(ダウンサイドリスク)を一方的に負いますが、目標達成による利益(アップサイドリスク)を享受することはできません。

一方、売上ロイヤリティフィーの場合、支払いは新薬の販売後の売上実績に基づいてスライドスケール(段階的な割合)で設定されることが一般的です。この場合、売手は商業化後の売上が成功した場合に利益を享受できるため、アップサイドリスクの恩恵を受ける可能性があります。

このように、マイルストーン支払いとロイヤリティフィーは、それぞれ異なるリスクとリターンの特性を持つため、多くのライセンス取引においてこれらを組み合わせることが一般的です。この組み合わせにより、売手と買手の双方にとって、リスク調整後の適切なリターンを確保することが可能となります。

投資家のニーズのバランス

マイルストーン支払いと条件付き支払い(マイルストーンまたは売上ロイヤリティフィーのいずれか)を組み合わせる際には、売手(ライセンサー)と買手(ライセンシー)のインセンティブや立場のバランスを取る必要があります。ライセンサーが限られた製品パイプラインしか持たず、商業化された製品がなくキャッシュフローが安定していない開発段階の会社である場合、資金不足に陥っている可能性があります。このような場合、ライセンサーの視点からは、早期のマイルストーン支払いを高額に設定することが好まれることがあります。

一方、ライセンシーの視点では、早期の高額なマイルストーン支払いは条件付きの要素が少ないため、臨床開発や試験を継続する十分なインセンティブを提供できない可能性があります。

一部の投資家はライセンサーに対してのリスク許容度に応じ、開発初期段階の技術への投資を好む場合もあります。これは、新薬が開発され、後に他の業界プレイヤー(例えば大手製薬会社)に再ライセンスまたは売却されることで、将来的に大きな利益を得ることを期待してのことです。前臨床段階の投資においては、特にアメリカではベンチャーキャピタル投資が資金の重要な供給源となりつつあります。この分野では、専門知識を持ち、リスク許容度の高い企業が投資を行うことが多いです。

ベンチャーキャピタル投資家はリスクを限定するため、R&Dの段階(例:新薬開発のタイムラインに沿った異なる段階)やモダリティ、治療分野、潜在的リターン、成功確率の評価などを通じて投資を分散させる傾向があります。これにより、投資リスクを最小限に抑えつつ、将来的な利益を追求しています。

投資家の必要な期待収益率

投資家と被投資者の視点、高い失敗リスク、商業化までの長い期間といった要因を統合的に考える方法の一つとして、初期段階の投資における内部収益率(IRR:Internal Rate of Return)を検討することが挙げられます。売手(ライセンサー)は、初期の臨床研究や開発に対する対価として、一時金または後に支払われる条件付き対価を受け取ることがあります。しかし、一時金とマイルストーン支払いの割合によっては、支払い時期が遅くなるほど割引の影響を受け、IRRが低下する可能性があります。

これらの収益を、技術開発の進展に伴う失敗リスクがあらかじめ織り込まれているベンチャーキャピタル投資の期待収益率と比較することで、評価額の妥当性をクロスチェックすることができます。また、IRRの代わりに投資収益率(ROI:Return on Investment)を用いるという選択肢もあります。例えば、研究開発に投入された資金の何倍を回収できるかどうかを確認することで、提案されたライセンス契約によるリターンが十分なものかどうかを評価することができます。

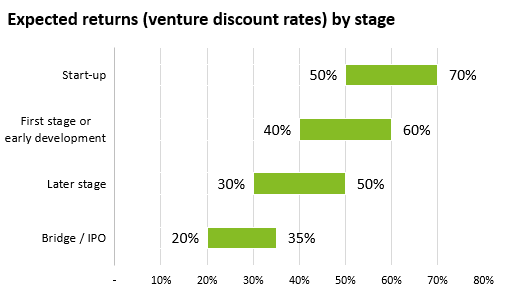

以下に、ベンチャーキャピタル投資が通常期待する収益率の一部を示します。収益をまだ生み出していない段階(収益前段階)の投資では、失敗リスクが高いことを補うために、必要な収益率が相対的に高くなる傾向があります。

必要な期待収益率は、事業の性質(特に開発段階や、事業計画に明示的に反映されていない技術的リスクや商業化リスク)に依存しますが、ご覧の通り、必要な収益率には大きなばらつきがあります。特に、初期段階の投資においては、期待される収益率が著しく高くなる傾向があります。

初期段階の投資では、事業計画の前提条件が後期段階の投資ほど実態の伴ったものでではない場合が多いため、他の条件が同じであれば、期待される収益率が上昇する傾向があります。ライフサイエンス分野に適用する際には慎重さが求められますが、この視点は、例えばマイルストーン支払いについて交渉を行う際に、当事者間の参考になる可能性があります。

結論

一時金と後払いの条件付き支払いの適切なバランス調整は、個々の取引の事実や状況に基づいた交渉により決まる問題です。今回は、このような契約を交渉する際の「技術的な背景」に関するいくつかのポイントを取り上げました。本稿が、今後の参考として役立つことを願っています。