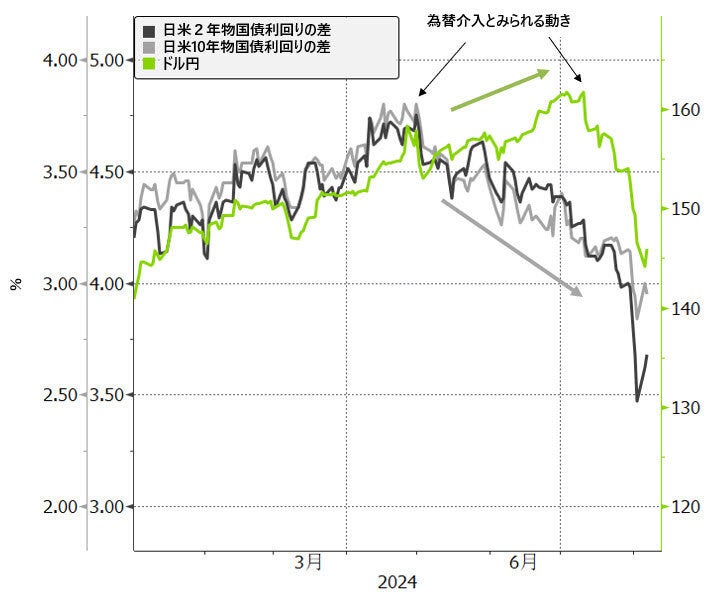

日米金利差とドル円の動きは5月以降、乖離していた

米国の金利が上昇すればドル高に、日本の金利が上昇すれば円高になるなど、日米の金利差の変動とドル円の動きには強い連動性があります。しかし、2024年の5月以降、金利差が縮小しているにも関わらず、低金利の円で調達して高金利のドルで運用するキャリートレードなど投機的な思惑を含む動きで、円安ドル高が加速し、7月3日にはドル円は一時161円95銭まで上昇しました。

ただ、こうした動きは長くは続きません。7月11日、12日の日本の金融当局による大規模なドル売り円買い介入とみられる動き、7月31日の日本銀行による利上げ、8月2日の米雇用統計の予想外の悪化を受けて日米金利差の縮小がさらに進む中、円安は大幅に修正、8月5日は141円70銭まで7月のピークからほぼ20円の円高が進みました。

為替の変動には様々な要因が影響します。短期的には輸出・輸入企業の為替予約などの需給や金利変動、中長期的には物価や経常収支の動向、各国の政府債務や生産性の違いなどが決定要因となる可能性があります。日々の為替の動きはこうした要因から一時的な乖離をする場合は多々ありますが、大幅な乖離が発生した場合は、裁定取引等によって乖離が修正される傾向があります。またキャリートレードの巻き戻しによる危機時の円高も過去何度も発生しています。

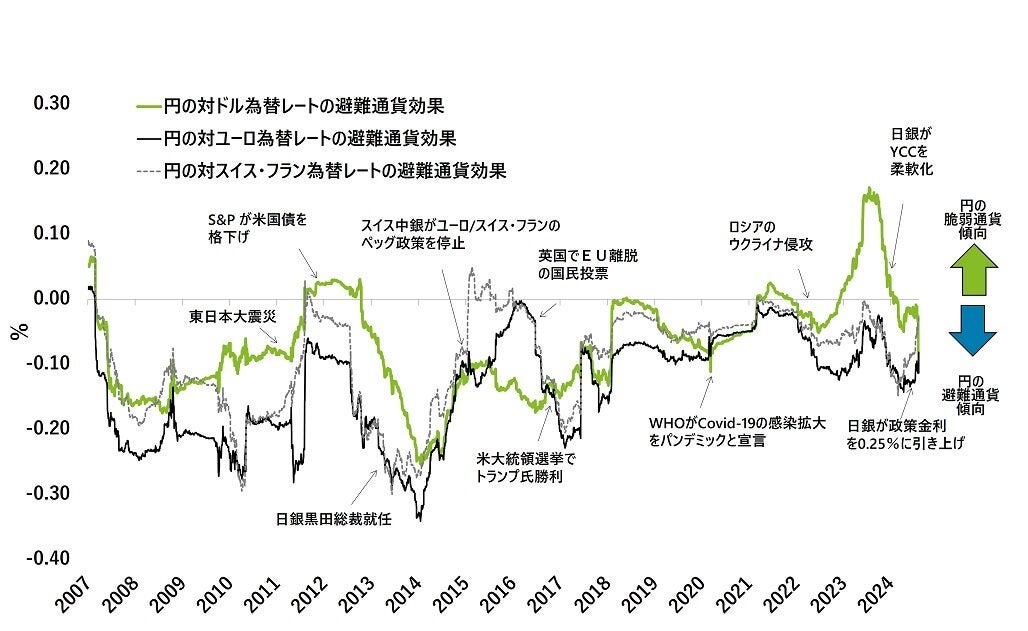

危機時の円買いの復活

危機時の円買いの動きを判断するうえで参考になるのが、米S&P500株価指数の予想変動率を表すVIX(恐怖指数)と為替との関係を表す避難通貨指数です。危機時の円高が良くみられた2010年代半ばの避難通貨指数の平均は-0.11%とVIXが10ポイント上昇すると、ドル円は1.1%の円高となる傾向がありました。2022年から23年の円安局面では、VIXが上昇するとむしろ円安する傾向があり危機時のドル買いに変わりました。今回の円安修正時には避難通貨指数が2010年代半ばと同水準に戻るなど、不確実性が高まる際の円高が復活しました。今回のVIXの高値(8月5日)の65.73と前営業日終値との差から、避難通貨効果による円高幅を推計すると、円高ピーク時には約7円分がこうした先行きの不確実性による影響だとみられます。

政府・日銀はこうした市場の混乱を抑えるために動きました。財務省と金融庁、日銀は8月6日に国際金融資本市場に関する情報交換会合(3者会合)を開き、東京株式市場での日経平均株価の乱高下や外国為替市場での円相場について協議し、日本経済の改善見通しは変わらないとの認識を示しました。また、岸田文雄首相も同日、広島市内での記者会見で株価の乱高下について「状況を冷静に判断することが重要だ」と述べ、「引き続き緊張感を持って注視するとともに、日銀と密接に連携して経済財政運営を進めていきたい」と話しました。続いて7日、日銀の内田真一副総裁は、株価や為替相場が不安定な状況で利上げは行わず、当面は現行の金融緩和を維持するとの考えを示し、円高の思惑の火消しを行いました。

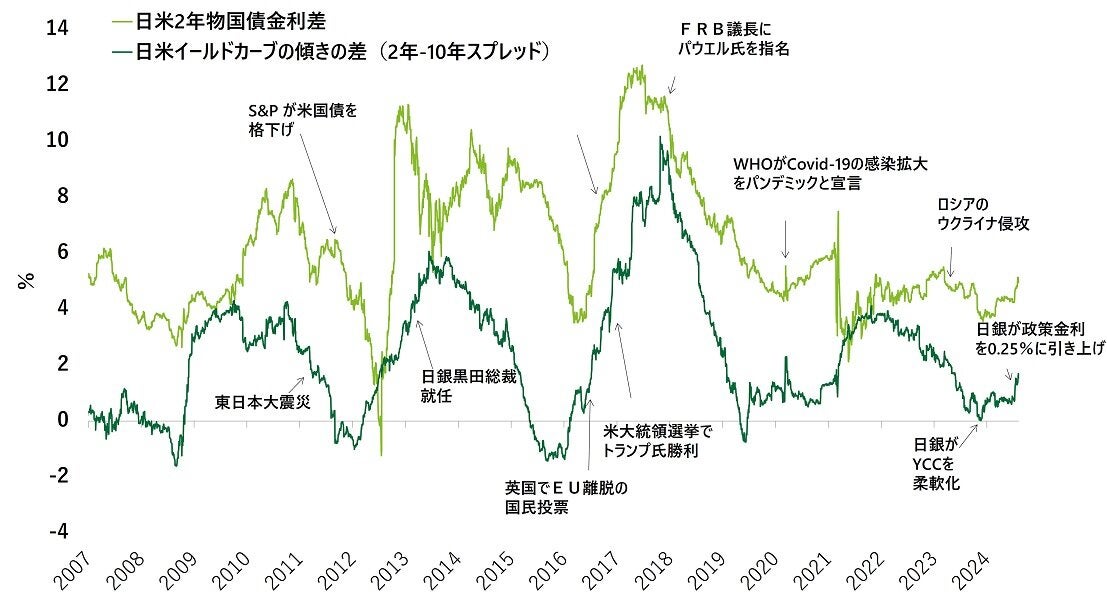

為替と内外金利差との連動性が高まる

日本の金融当局の迅速な動きによって、一方的な円高の動きは落ち着いたものの、日米金利差とドル円の連動性は高まっており(上記の図は日米金利差が1%ポイント拡大した際のドル円の変動率を示しています)、些細な金利変化や経済の先行きの不安、株式市場の動揺で、日々の為替変動が大きく動く展開はもうしばらく続きそうです。

今後は緩やかな円高に

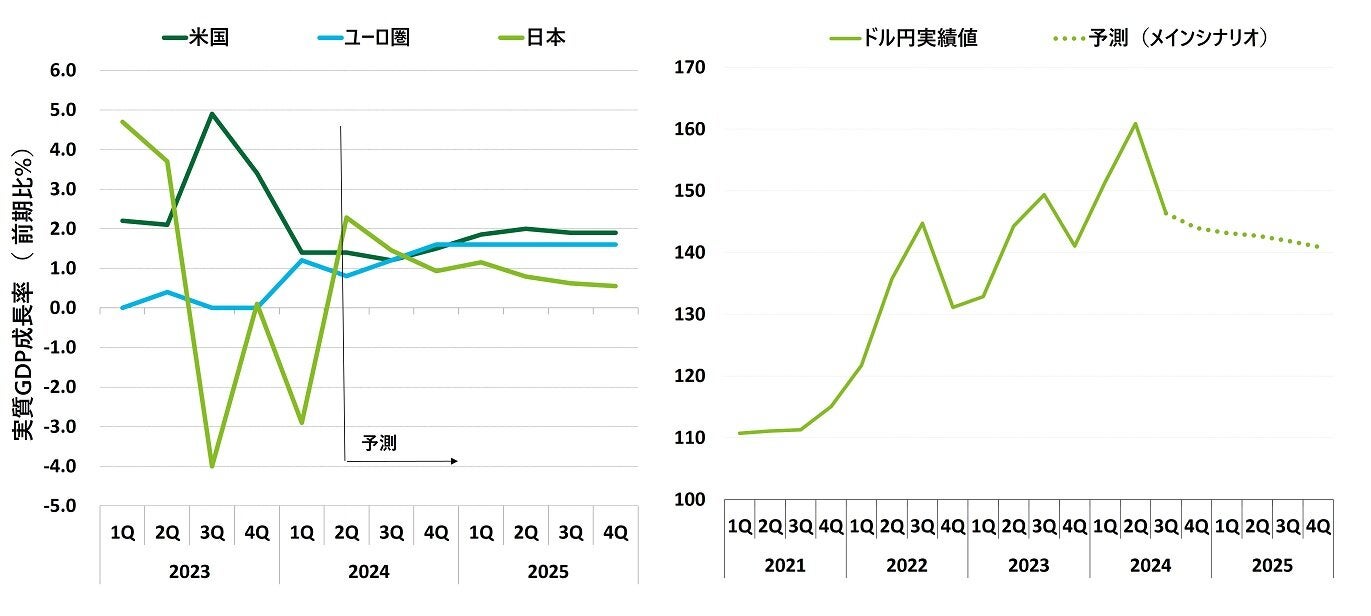

今後の日本経済の先行きは緩やかな拡大、為替は緩やかな円高を見込んでいます。2024年度の日本の実質GDP成長率は+0.2%(24年4-6月期は前期比年率+2.3%を前提)、2025年度は+1.0%と予測しています。米国経済が景気後退しないソフトランディングとの前提で、25年度の輸出は拡大するものの、緩やかな円高により大幅な伸びにはつながらないと見込んでいます。

一方、ドル円の為替レートは、日米金利差が縮小する中、24年末に143円、25年末には140円を見込んでいます。日銀は25年1月に政策金利を0.5%に利上げ、米連邦準備制度理事会(FRB)は24年9月に0.25%の利下げ、その後四半期ごとに0.25%ずつ利下げをするとの前提で為替予測を推計しています。また、25年に向けて、避難通貨効果による円高が縮小していく前提を置いています。従って、メインシナリオではないものの、今後、米経済に対する懸念が再燃すれば、想定より円高ドル安につながる可能性は否定できません。この際には、輸出企業を中心とした企業収益の下振れや、株安に伴う負の資産効果による家計消費の縮小リスクがより大きくみられるリスクが高まるでしょう。