1. なぜ知財価値評価が注目されつつあるのか

企業における無形資産の価値が着目される中、知的財産もその重要性が増している。特に、企業のR&Dの成果として創出された特許をはじめとする知的財産の価値を評価することは、会計目的のみならず、「事業における技術価値の可視化」という点において注目が高まっている。

本コラムでは、注目が高まっている「事業における技術価値の可視化」を目的とした知財価値評価に関して、活用シーン、評価方法の一部を紹介したい。特に、評価方法では、知財価値評価において活用することが最も多い、ロイヤリティ免除法に関して深掘りして解説する。

2. どういう目的で知財価値評価が活用されるのか

従来の「オン・バランス目的の知財価値評価」は会計目的に合致した価値評価方法である。一方、本コラムで取り上げる「事業における技術価値の可視化を目的とした知財価値評価」は、ビジネス目的・内部意思決定目的などに活用されることが多く、会計的手法を取り入れつつも、定性的評価の定量化や将来に対する予測などにより得られる「ベンチマーク」としての価値評価である点がポイントとなる。

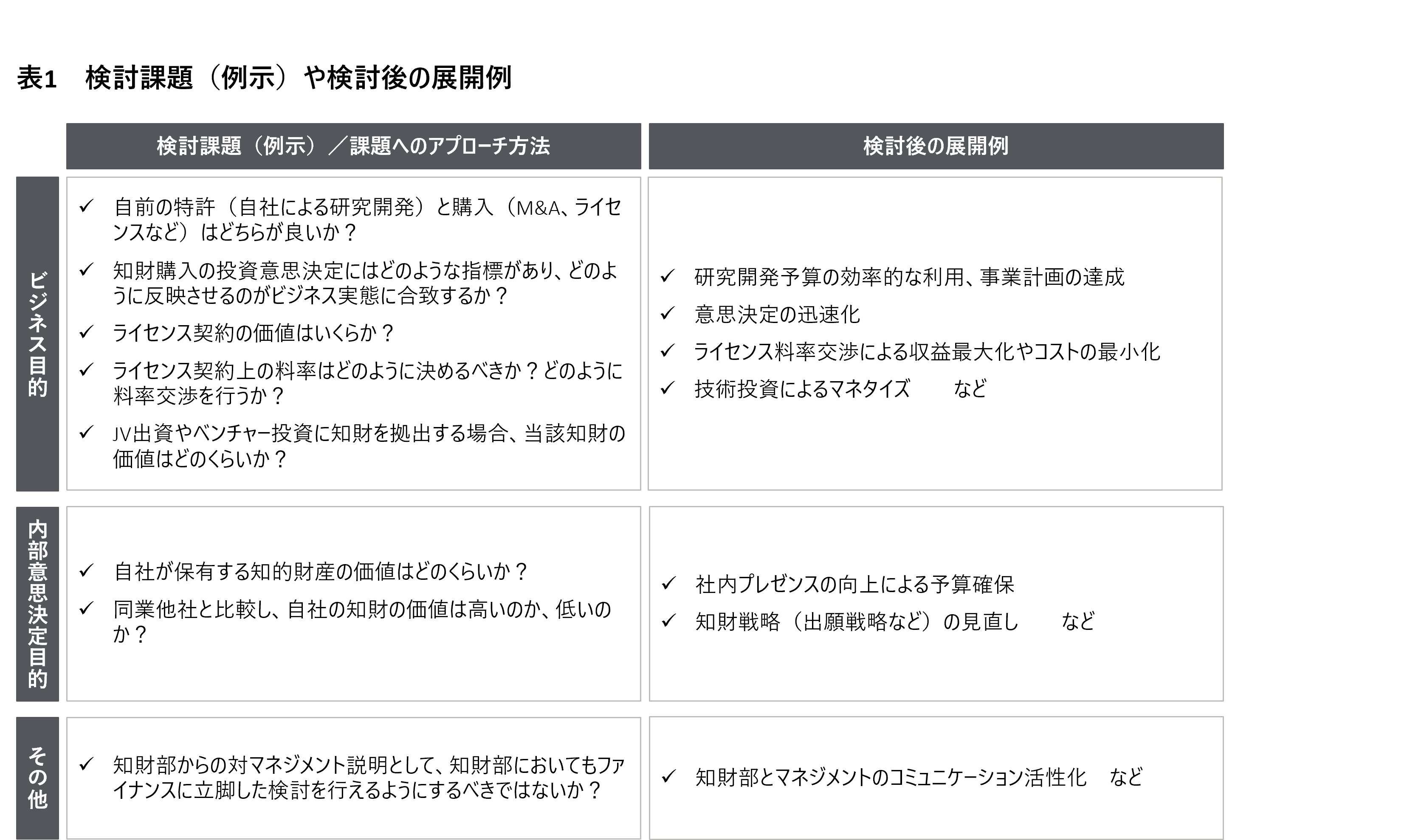

この知財価値評価は、知的財産戦略検討の一環としての価値評価、知財保有の意義を確認する手段としての価値評価、および交渉における参考値としての価値評価として利用することができる。より具体的には、以下の検討課題やシーンに直面した際に有用と考えられる(表1)。

本コラムでは、表1に記載した検討課題(例示)/課題へのアプローチ方法のうち、「自前の特許(自社による研究開発)と購入(M&A、ライセンスなど)はどちらが良いか?」と「JV出資やベンチャー投資に知財を拠出する場合、当該知財の価値はどのくらいか?」の2つに関して、活用シーン、留意点、および価値評価後の展開例を記載する。

2-1. 自前の特許(自社による研究開発)と購入はどちらが良いか?

特定の製品・サービスの開発にあたり、自前開発すべきか、M&Aやライセンスを通じて外部から技術導入すべきか検討するシーンが挙げられる。その際、知財価値評価を通じて「自前特許の価値評価」と「購入特許の価値評価」を行い、評価結果を比較することで、より精緻な検討が可能となる。

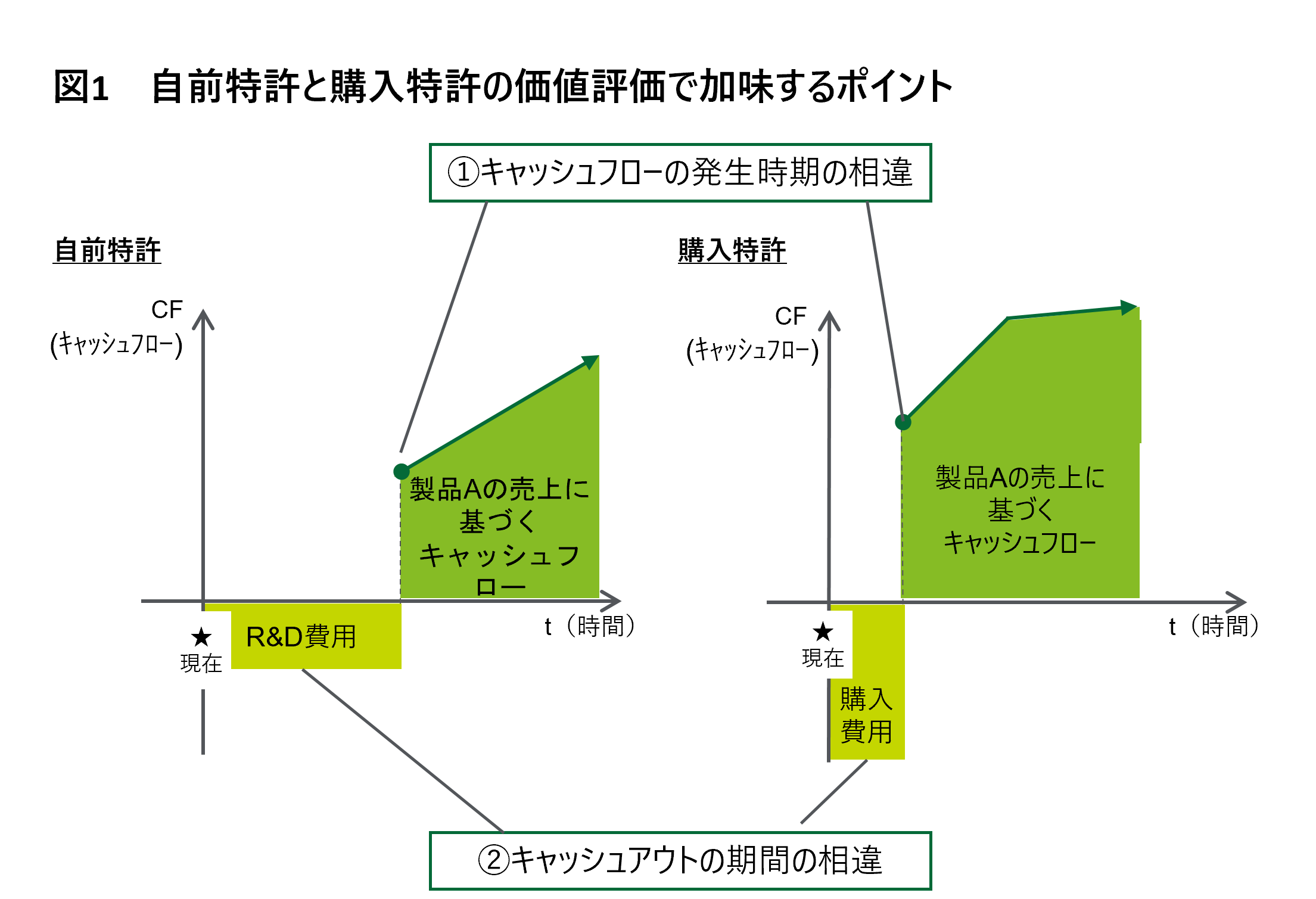

評価に際しての留意点は2つある。1つ目はキャッシュフローの発生時期の相違である。具体的には、自前特許の場合、一定のR&D期間を見込むため、キャッシュフローの見込まれる時期が遅くなる。一方、購入特許の場合には早期のキャッシュフローを見込むことが可能となる(図1-①)。

2つ目はキャッシュアウトの相違である。自前特許の場合は、R&D費用が複数年にわたり発生することが通常であるが、購入特許の場合は、一時的な購入費用が発生する(図1-②)。

当該価値評価を実施することで、以下の展開が可能となる。

◎自前開発と購入時の費用対効果を検討

◎R&D予算の配分の検討(自前開発分・購入分への配分など)

◎予測キャッシュフローに基づく事業計画達成の検討

2-2. JVやベンチャー投資に知財を拠出する場合、当該知財の価値はどのくらいか?

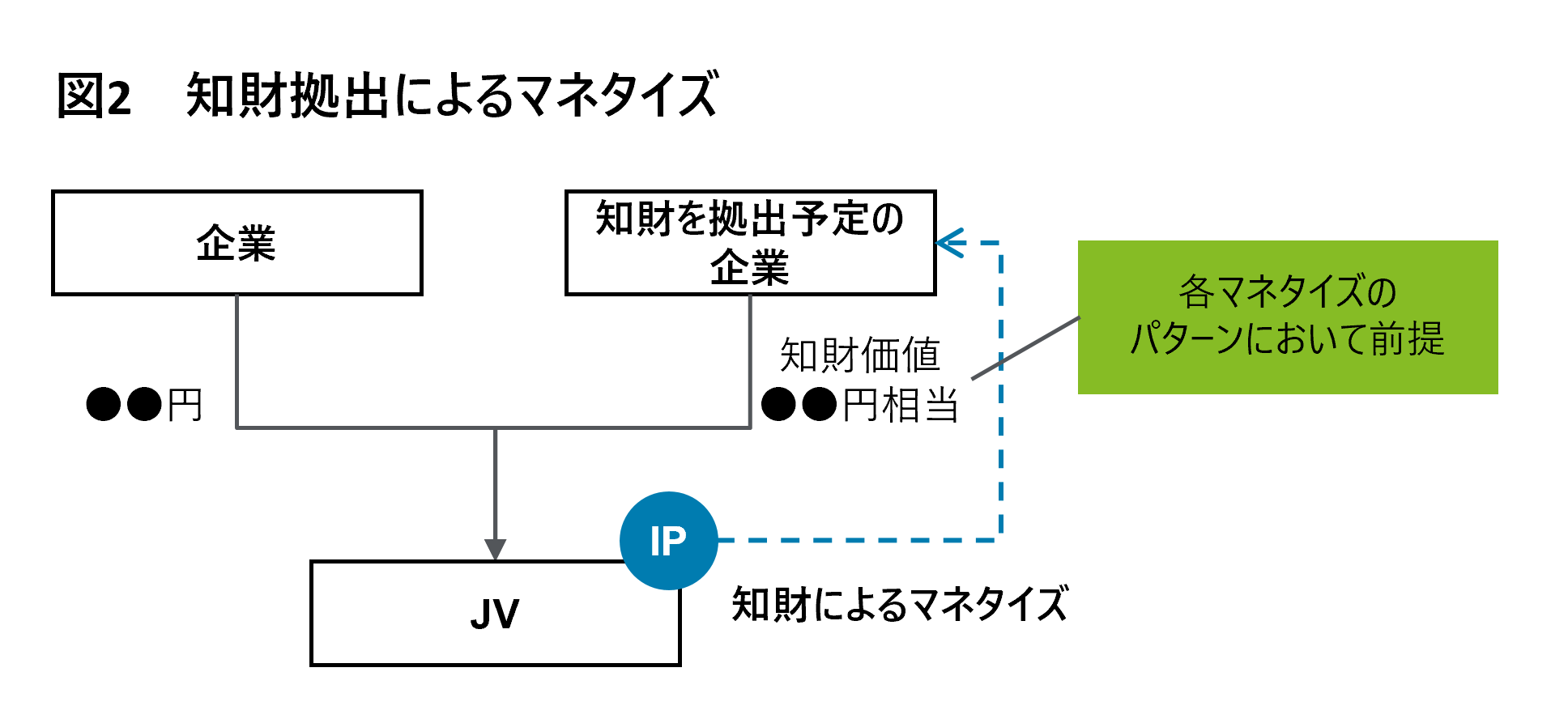

JVやベンチャーへの知財拠出には、以下のようなマネタイズのパターンが存在する。

◎知財の対価として株式を受領するケース(知財による出資)

・主として配当によるマネタイズ

・株式保有比率に応じ、JVなどの意思決定への関与が可能

◎知財の対価を現金にて受領するケース

・一時金にて受領する場合は、早期のマネタイズが可能

・対価の設計次第では、JVの売上規模に応じ追加的に対価を受領することも可能

◎他社との間でプロフィットシェアを行うケース

・(他社も技術出資を行っている場合など)プロフィットシェア契約を締結し、一定のJV利益を還元させることが可能

◎将来の知財に関する取り決めを行うケース(主としてマイノリティー出資の場合)

・将来の知財使用に関しコントロールが及ばないため、事前に研究開発成果などの取り扱いに対するルールを策定し、将来のマネタイズを意識することが必要

複数のパターンが存在するものの、拠出した知財の価値が前提となるため、拠出予定の知財の価値評価が必要となる(図2)。

拠出予定の知財の価値評価を実施することで、以下の展開が可能となる。

◎知財を拠出する企業の意向を反映した交渉の実施

◎各パターンに応じたPros&Cons分析

◎マネタイズのシナリオ作成/シミュレーション など

3. どのように評価するのか

3-1. 評価手法の紹介

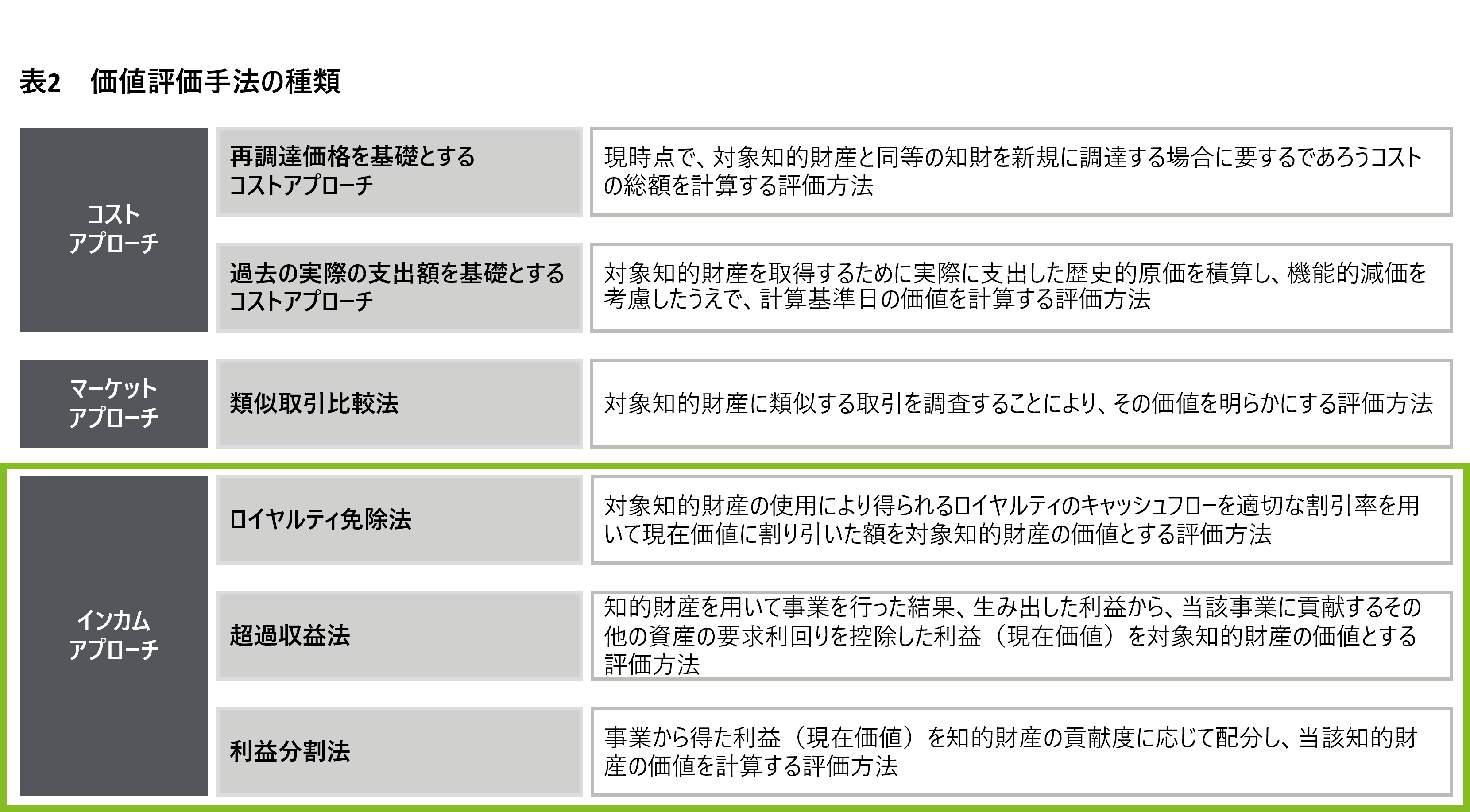

本節では各活用シーンにおいてどのように評価すればよいのか、評価手法に関して説明したい。まず、価値評価手法は、コストアプローチ、マーケットアプローチ、インカムアプローチに大別される。さらに、コストアプローチは再調達価格、過去の実際の支出額のどちらを基礎とするかに分けることができ、インカムアプローチはロイヤリティ免除法、超過収益法、利益分割法に細分化できる。

各手法から知財の特性に応じて適した評価手法を採用することが望ましいが、一般的には、評価対象の知的財産によって将来生み出される価値を基に計算するインカムアプローチが用いられる。理由は、コストアプローチには「知的財産の獲得にいくらコストをかけたとしても、いい成果が得られるとは限らない」、マーケットアプローチには「各取引の個別性が高く、かつ特許の流通マーケットは発展段階にある」という難点があるためである。

3-2. 知財貢献度の分析とインカムアプローチ

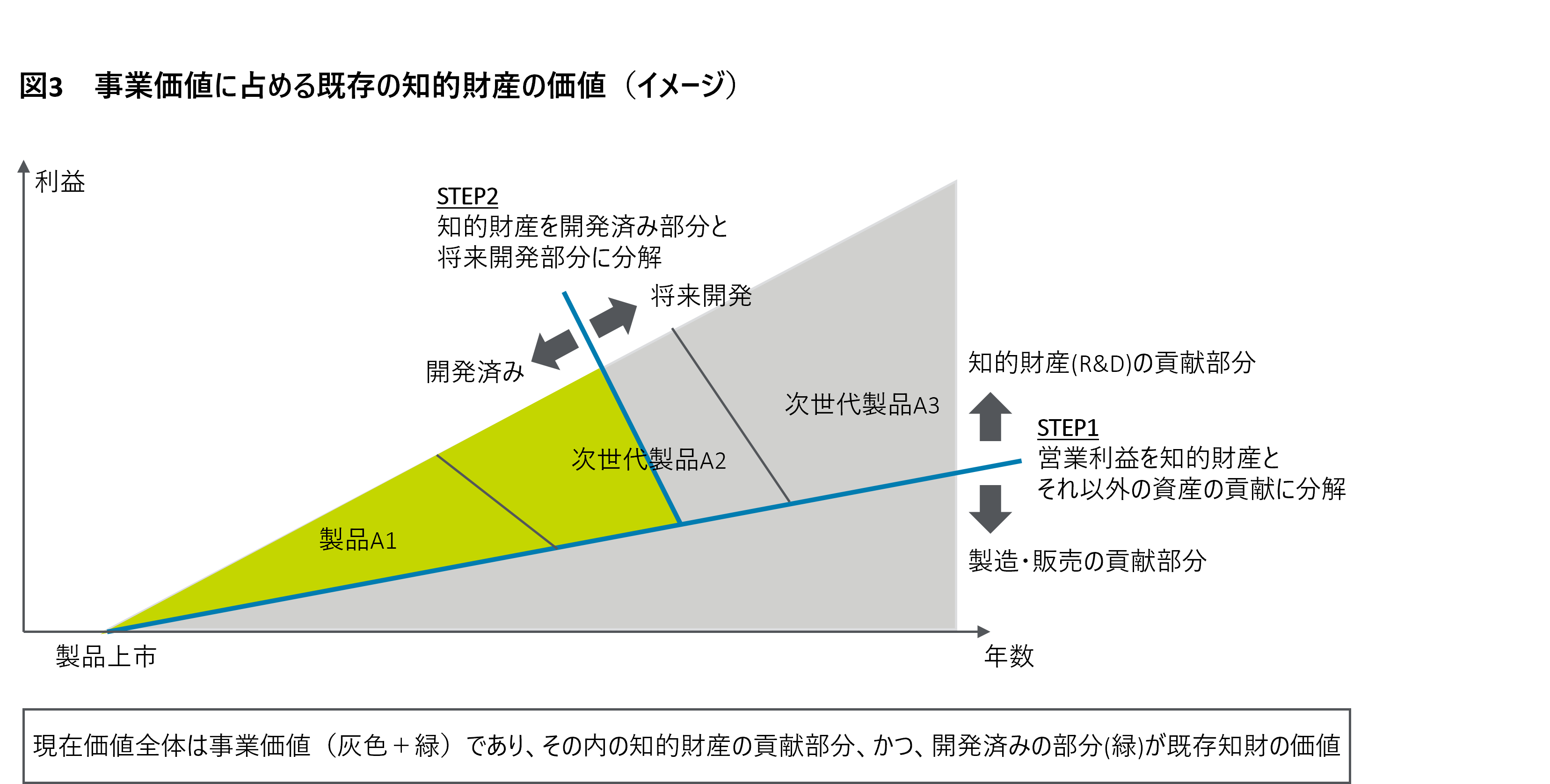

事業全体が生み出す収益のうち知的財産の貢献部分から知的財産の価値は評価される。事業価値全体に占める開発済みの部分が既存知財の価値となるため、事業価値を知的財産による貢献とそれ以外の資産による貢献に分解する必要があり、その際に知財の貢献割合を検討する必要がある(図3)。

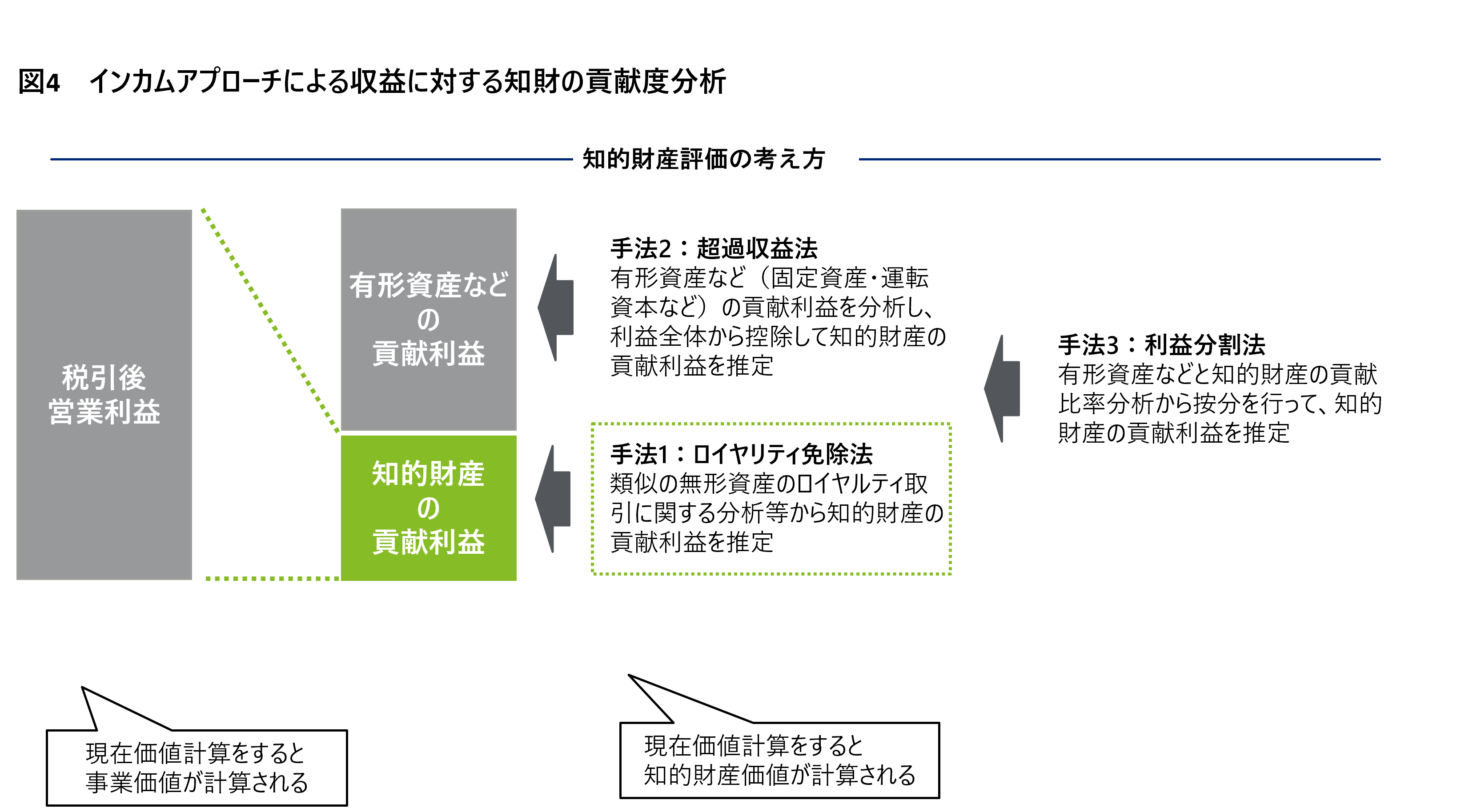

上記のような特性を踏まえ、知財の価値評価では一般的な事業価値(株式価値)評価のプロセスに加えて、収益に対する知的財産の貢献度分析が必要となる。知財の貢献度分析では上述したインカムアプローチの3つの手法が主に考えられる。技術内容や提供可能情報により採用手法は異なるものの、実務的にはロイヤリティ免除法による評価を行うケースが大半である。本コラムではロイヤリティ免除法に関して、次節で詳細に解説したい(図4)。

3-3. ロイヤリティ免除法

インカムアプローチのロイヤリティ免除法は、対象としている市場において自社の知的財産が生み出すキャッシュフローを計算することで、知的財産の経済的価値を評価できる。具体的には、対象知的財産を保有しなかったと仮定した場合に、事業を実施するために第三者へ支払うロイヤリティのキャッシュフローを、現在価値に割り引いた額を知的財産の価値とする評価手法である。

当該手法は、評価対象となる知的財産に類似したライセンス契約を参照し、市場で受け入れられたロイヤリティ料率を基に価値評価を行う手法であるため、ライセンス契約を想定しやすい特許権などの評価においては、説得力があり、採用されやすい。

価値評価に際しては、評価対象の知的財産を使用した製品などによる売上高または利益に対して、ロイヤリティ料率を適用し、知的財産が生み出すロイヤリティ額をキャッシュフローとして算定するのが一般的である。

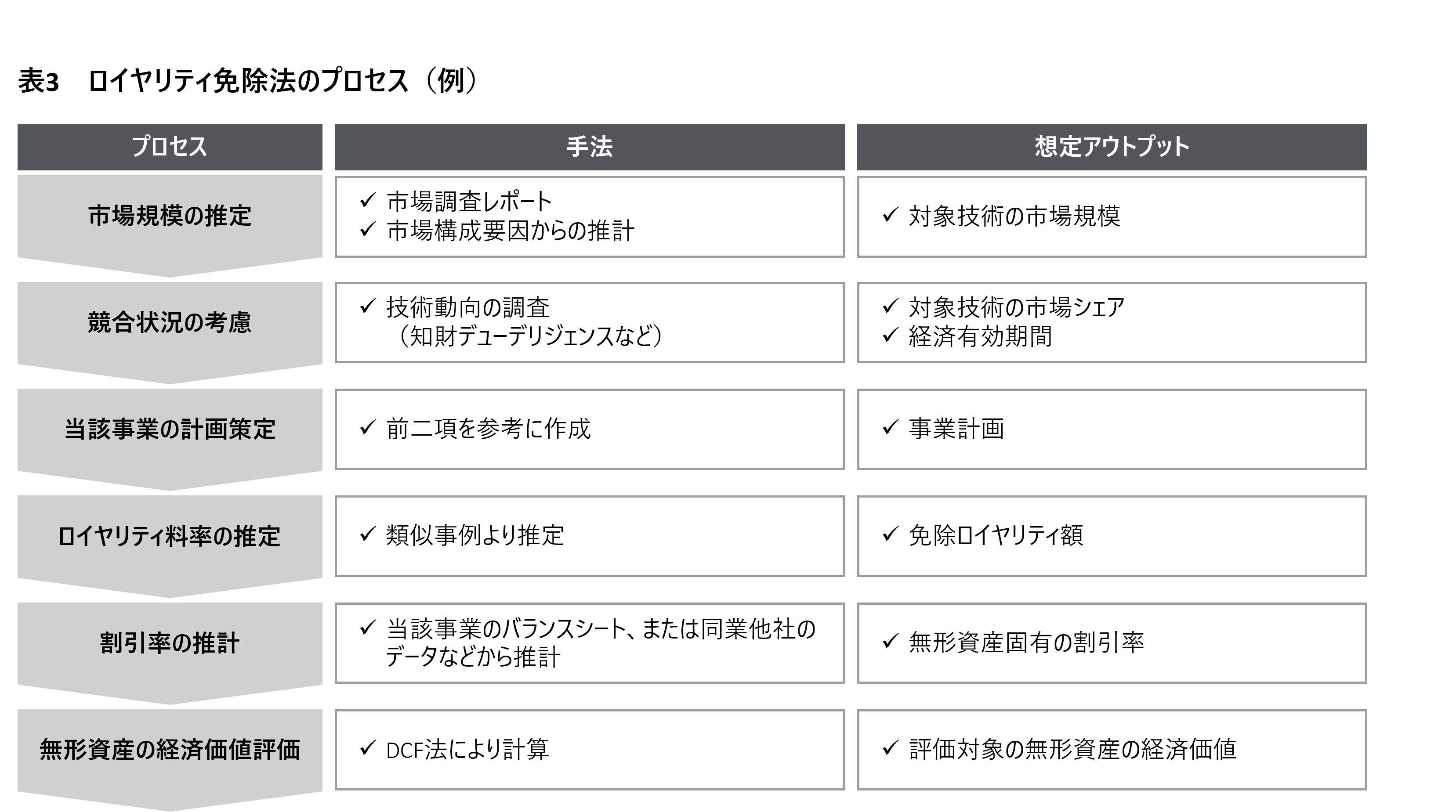

まず、対象知的財産が使用される製品などの事業計画を用いてキャッシュフローを計算する。なお、事業計画を設定する際には、ロイヤリティ料率、陳腐化率、市場規模、シェア、税率、成長率、予測期間といった前提条件を検討する必要がある。その後、知的財産に対応した割引率を算定し、求めたキャッシュフローを現在価値に割り引いて対象知的財産の価値を算定する。

上記の前提条件の検討を含めた一連のプロセスは表3を参照いただきたい。

3-4. ロイヤリティ免除法において重要なポイント

本節ではロイヤリティ免除法の一連のプロセスのうち、特に重要となる免除ロイヤリティ料率、陳腐化率、および知的財産に係る割引率の検討に関する論点・実務上の取り扱いを説明したい。

免除ロイヤリティ料率

対象知的財産を保有しておらず、第三者からライセンスを受けたと仮定した場合の料率を、価値計算上のロイヤリティ料率として設定する。実際には自社が保有する知的財産を自社にライセンスすることはないため、実務においては過去のライセンス事例の料率を採用する、類似技術のライセンス事例を収集・分析して適した料率を採用するなどによりロイヤリティ料率を設定する。

ロイヤリティ料率の設定にあたっては、全く同種の知的財産は市場には存在しないものの、できるだけ類似する技術分野、利益構造、類似する業種、その他市場の競争環境や消費者の選択行動の同種性などを選択することが重要となる。

陳腐化率

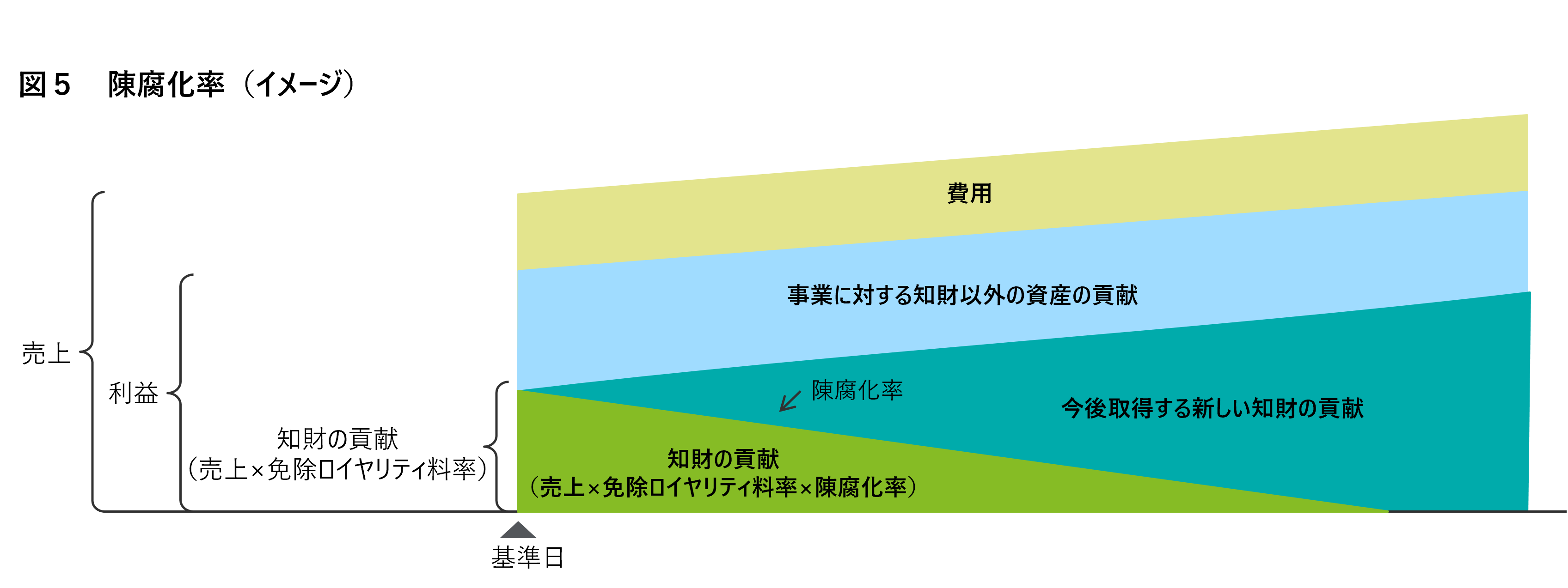

知的財産の評価は、基準時点における知的財産を評価するものである。当然のことながら、時の経過に伴い、研究開発の進展などにより技術が新しいものへ置き換わることが想定され、基準時点で保有する知的財産は陳腐化し、対象知的財産の事業に対する影響は漸減していくものと考えられる(図5)。そのため、既存知財がどれくらいの期間の売上に貢献し、どれくらいの割合で陳腐化していくか(売上貢献の割合が減少していくのか)を検討する必要がある。

実務においては、研究開発の進展などに関してクライアントとのディスカッションを実施する、有識者に対するヒアリングを実施する、レポートや公開情報による技術動向調査を実施するといった方法で陳腐化率を設定する。

陳腐化までの期間は、製品ライフサイクル・特許権満了期間・企業の知的財産放棄ルールなどを勘案する設定方法が考えられる。

知的財産に係る割引率

知的財産の評価に用いられる割引率は、企業価値評価の際に用いられるWACC(Weighted Average Cost of Capital:加重平均割引率)に知的財産固有のリスクを加算したものを使用することが一般的である。なぜならば、知的財産は無形資産であるため、有形資産などに比較してリスクが高く、期待収益率も高くなるからである。

企業価値は個々の資産が生み出すキャッシュフローを積み上げたものであることから、無形資産を含む全ての資産の期待収益率を加重平均した期待収益率は、理論上WACCと近似すると考えられる。そこで、WARA(Weighted Average Return on Assets:加重平均期待収益率)の分析によって知的財産の割引率を決定することとなる。

その際、ベンチャー企業やまだ市場が成熟しておらず不確定要素が多い場合にはWARA分析による割引率よりも、さらに高い割引率を設定することもある。

4. おわりに

本コラムでは「事業における技術価値の可視化」を目的とした知財価値評価に関して、全体像の整理を行ったうえで、インカムアプローチのうちロイヤリティ免除法に関する論点や実務上の取り扱いに関して述べた。本コラムを通じて知財価値評価に関して理解を深めていただき、外部から技術導入を検討する際、費用対効果の検証などを目的とした知財価値評価の実施を検討してほしい。