第2回 経営戦略とM&A

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

コーポレートストラテジーサービス

中山 博喜

「新・基礎からのM&A講座」の第1回ではM&Aのトレンドについて解説を行った。第2回講座では「経営戦略とM&A」として企業がM&Aを実施する際の考え方について解説したい。本講座は基礎からという観点で可能な限り平易な説明を行う。

※当記事は基礎からのM&A講座に掲載した内容を一部改訂して転載しています。目次

M&Aとは

M&AとはMerger(合併)とAcquisition(買収)の頭文字を取ったものである。

M&Aは形態として様々な種類が存在するため、やや抽象的な説明を行うが、買い手目線からすれば基本的には買い手が売り手の経営資源(企業や事業など)を取り込み、その対価を渡すという行為になる。

なお、狭義のM&Aは上記の合併と買収が該当するが、前述のように経営資源を取り込むというという定義を踏まえると、広義のM&Aでは資本提携や業務提携も含まれることになる。

経営戦略とは

経営戦略は「企業の中長期的な目的を達成するための将来の道筋を、企業環境とのかかわりで示した中長期的な構想」(*1)と定義される。要するに企業が中長期的に目指すべきゴールを指している。

なぜ、今回「経営戦略とM&A」というテーマを取り上げたのかという点であるが、経営戦略を実現するためにM&Aが有効な手段となり得るためである。

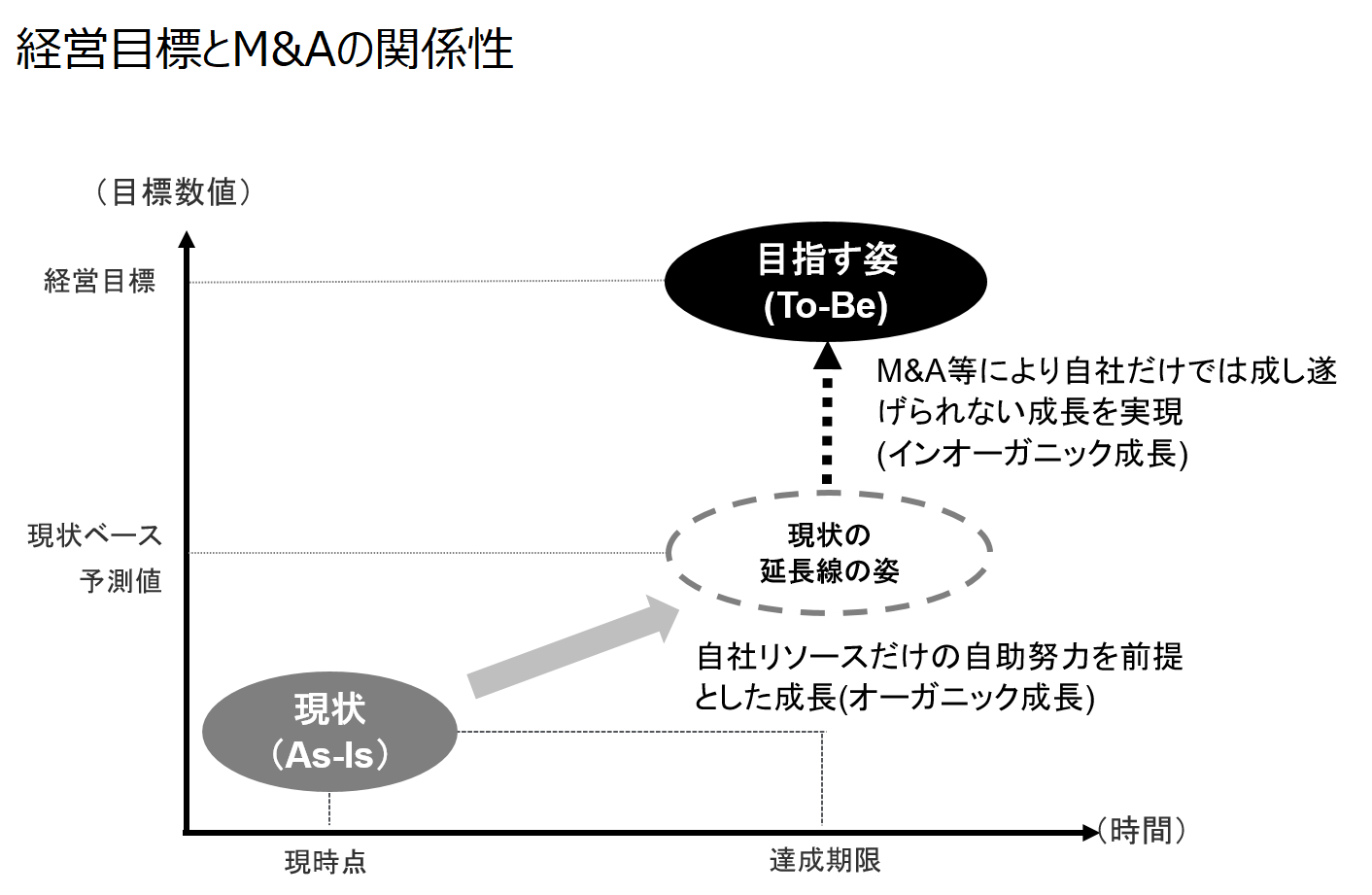

先に述べた通りM&Aは売り手側の経営資源を自社に取り込むという行為であり、M&Aは自社のみで達成が難しい経営戦略を成し遂げるための選択肢となる。通常の事業は連続的なものに対して、M&Aは企業にとって日々起こるものではなく非連続的な経営行動として位置付けられるが、中長期的な企業としての目指すべき姿を達成するためには上手く経営行動として取り込んでいくことが求められる。

海外企業を買収するクロスボーダーM&Aも日本でも一般的な手法として用いられるようになっている一方で、M&Aを検討していない企業も存在しており、それは戦略オプションを放棄していることを意味する。当然のことながら検討した結果、M&Aをしないという結論もあり得るため、M&Aの実施有無は企業が置かれている環境によって分かれるものの、実施の要否検討は行うのが望ましい。

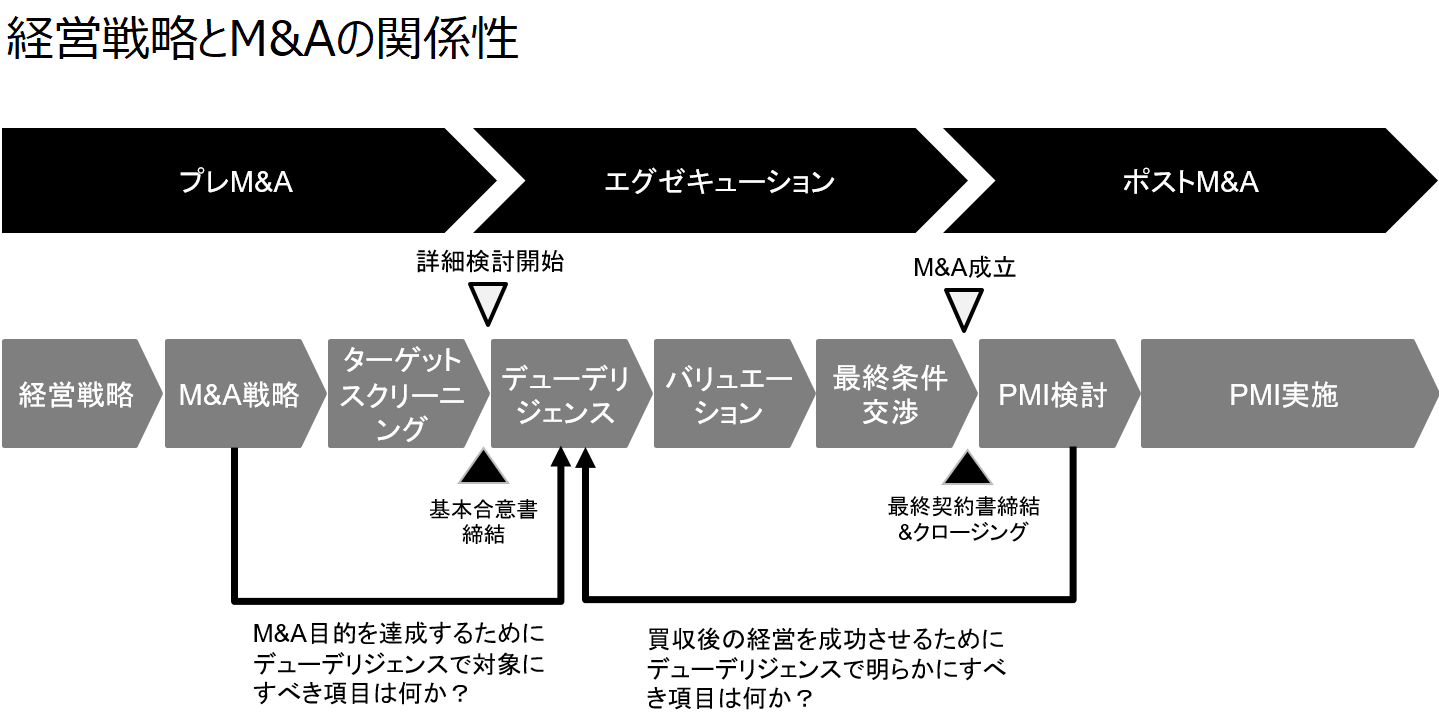

M&Aの実行プロセスにおいては企業の情報を精査するいわゆるデューデリジェンスの実施や、秘密保持契約書や株式譲渡契約書などの複数の契約書類の作成が必要であり、相応の人員や手間が掛かってくることになる。企業が人員、手間、さらに対価を払ってまでM&Aを実施するのは、企業が中長期的に目指すゴールに向けて、売り手側の経営資源が必要であるためである。

M&Aは「時間を買う」という表現をされることがあるが、買収対象企業の経営資源を得られるため、自社で一から行うよりも早いというのは事実である。

一方で時間を買うというのが目的ではなく、経営目標と自社単独での現状の延長戦の姿とのギャップを埋めるための戦略的なオプションがM&Aであると整理する方が望ましいと考えられる。

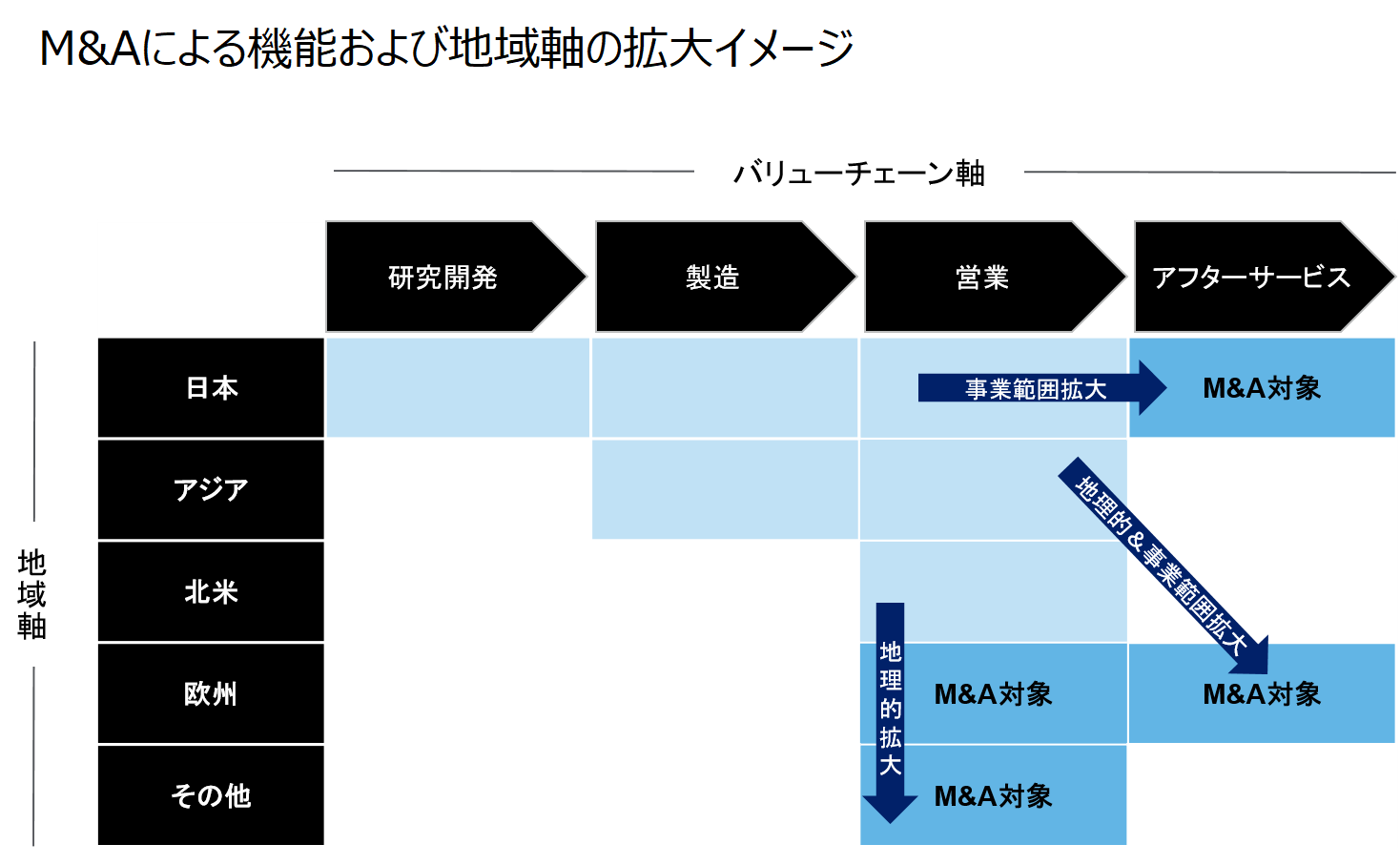

詳細は第4回の「M&Aプロセス(1)M&A戦略の策定」において解説させていただくが、M&Aには地域軸や機能軸のような既存事業の延長線上の拡大もあれば、事業領域軸を新たに拡大するために用いられることもある。

M&Aの実施目的は企業によって異なり、多岐にわたるが、重要なのは経営戦略を達成するためにM&Aを活用するという点であり、軸の拡大が目的ではないということは留意されたい。

経営戦略とM&Aが結び付く理由については前述しているが、もう少し説明を付け加えると、M&Aのプロセスでは経営戦略が考え方のベースになっており、経営戦略に基づいてM&A戦略が策定され、それに基づいて買収の対象となる企業の選定基準やデューデリジェンスで重点的に調査を行う項目、交渉上で優先すべき契約事項などが決まるという関係性を有しているからである。

*1:神戸大学大学院経営学研究室編:経営学大辞典、p239、中央経済社

海外展開におけるM&Aの活用

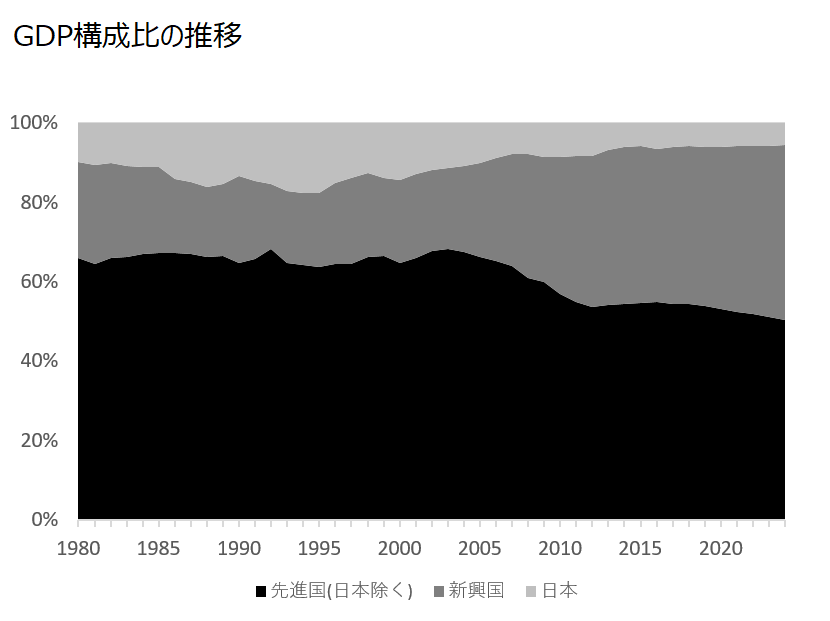

世界における日本の位置付けについてGDP構成比という観点で見ると、1990年代と比較すると存在感が薄まってきているという現状がある。

また、日本は人口減少という道をたどることになるため、中長期的に国内消費が減少していくという展開は容易に想像ができる。

企業はその中でも成長が求められることから、業種によるものの、多くの企業で海外展開を模索することが求められることになる。

M&Aの成功とは

M&Aの成功は立場によって捉え方が異なると考えられるが、①M&Aが企業価値向上に結び付いていること、②M&Aが経営目標達成のために貢献していること、③株主、債権者、役員、従業員からM&A実施について評価されること、に要約されるだろう。

経営戦略を達成するために具体的な目標として経営目標が掲げられるが、その達成に貢献しているということがM&Aの成功の1つの要素になっていると整理できる。

M&Aの目的の違い

事業会社のようなストラテジックバイヤーの目線の記述が先行してしまったが、投資ファンドなどのファイナンシャルバイヤーと事業会社のような戦略的な買い手であるストラテジックバイヤーは目指しているゴールが異なっている。

ストラテジックバイヤーは戦略的に買収対象企業を含めた自社全体の事業活動に貢献するということをM&Aの目的にしている。本的に買収後は買収対象企業の株式を保有し続けてターゲット企業が中長期的にも成長することに主眼を置くことが多い。

一方で、ファイナンシャルバイヤーの場合、投資時点よりも対象企業の価値が最大限に高まるようにし、売却時に投資収益を得ることに主眼を置いている。これは会社としてのM&Aの活用目的が異なることから生じている。

M&Aによる企業/事業売却

なお、本稿においては買収側の立場で話しを進めてきたが、経営戦略に沿って企業や事業の売却を行うという視点も存在する。これは事業譲渡などによって得た資金をコア(中核)事業に集中させることにより、企業としてさらなる成長に繋げるというものである。これはM&Aを資金調達のための施策としても考えることができる。

自社にとってノンコア(非中核)事業に該当すると売却対象として検討される。経営戦略の違いによってどの事業がノンコアに該当するのかは企業によって異なってくることから、他社がノンコアに分類した事業であっても自社にとってはコア(中核)事業に該当するというケースがある。このようなケースで買い手と売り手の思惑が一致することでM&Aにつながることになる。

なお、事業の中で座礁資産(市場や社会環境などの変化で価値が毀損し、その結果、投資回収が困難になる資産)になり、かつ時代の流れに逆行しているような資産の場合には売却が難しく困難な局面に陥るケースも存在する。そのため、経営戦略において早めに方向性を示し、将来的に手詰まりにならないように先手を打ち、ダメージを軽減するということも重要である。

おわりに

今回は経営戦略とM&Aについて解説を行った。M&A自身は目的ではなく、経営戦略を実現するための1つの有効な手段として位置付けることが重要になる。

M&Aを実施することで他社の経営資源を自社に取り込むことができるため、自社のみで達成不可能な経営戦略の実現に向けた一助となり得るだろう。M&Aを実施することが必須ではないが、経営戦略を実現するために取り得るオプションかどうかは検討が求められる。

なお、M&Aを実施する際にはM&A戦略を策定することになる。その内容については「新・基礎からのM&A講座」の第4回で解説を行うが、それに先立って第3回ではM&Aの実行プロセスについてお届けする。