自動車業界の現状とサプライヤーが経営危機に陥る6つのパターン

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

Autoセクター(渡邊、山西、石川、川内)

自動運転の実現に向けた技術の進展や内燃機関からEV(Electric Vehicle)へのシフトなど、自動車業界には100年に1度と言われる大きな変革の波が押し寄せています。部品を製造し自動車OEMメーカー(以下、OEM)に納入するサプライヤーに対し、この波はどのような影響を及ぼすのでしょうか。詳しく見ていきましょう。

※当記事はIndustry Eyeに掲載した内容を一部改訂して転載しています。目次

自動車業界の現状と迫るEV化の波

自動車業界の新たなトレンドを示す造語として定着したのが「CASE」です。これは①connected car(コネクテッドカー)、②autonomous vehicle(自動化)、③sharing/subscription(シェアリング化)、④electrification(電動化)を組み合わせた言葉であり、あるドイツ企業が2016年のパリモーターショーで提唱しました。

①のコネクテッドカーは車内外のデータ連携、②の自動化は自動運転技術、③のシェアリング化は個人所有からシェアリングサービスへの移行を指します。

そして昨今の大きな話題となっているのが、④の電動化です。脱炭素が世界的な潮流となっていることから、OEM各社は電動車へのシフトを発表しており、先行する欧州と中国を中心に今後EV化の流れが本格化する見通しです。

ただ足元を見ると、多くの消費者はガソリンエンジンやディーゼルエンジンを用いるICE(Internal Combustion Engine:内燃機関)車を次に購入する自動車として考えているようです。

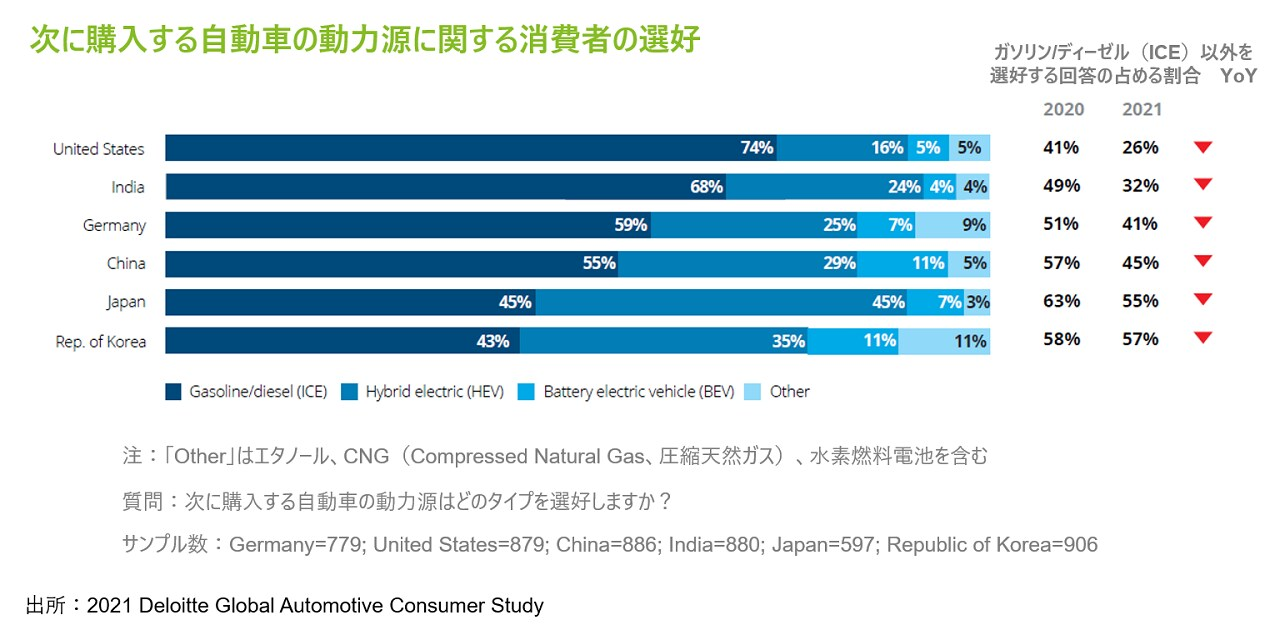

BEVを選好する消費者は4~11%に留まる

デロイトでは自動車に関する消費者調査をグローバルで10年以上行っています。その2021年版の一部を見てみましょう。

「次に購入する自動車の動力源の選好」についての調査を見ると、日本ではICE車とHEV(ハイブリッド)を選好する割合が45%ずつ、米国ではガソリン/ディーゼル車の購入を選好する割合が74%でした。

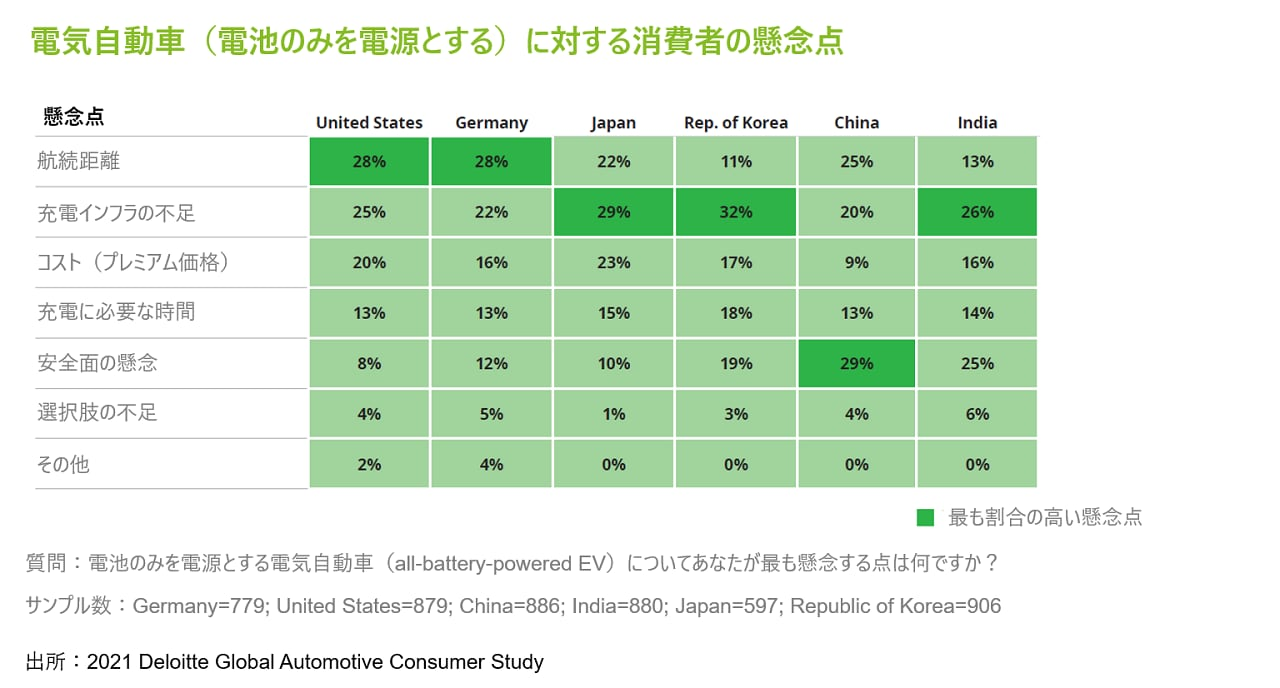

前回の調査に比べ、今回の調査では米国・インド・ドイツ・中国・日本・韓国のいずれにおいてもガソリン/ディーゼル車以外を選好する消費者の割合は低下しています。BEV(バッテリー式電気自動車)を選好する消費者の割合も4~11%に留まりました。つまり、ガソリン/ディーゼル車を選ぶ消費者が増加したのです。消費者のBEV車に対する懸念としては、航続距離・充電インフラの不足が上位に挙げられています。

日本では「2030年までに乗用車の新車販売に占める次世代自動車の割合を5~7割とする」目標が掲げられていますが、EVの本格的な普及のためには、充電インフラの整備など政策面での対応も必要であり、目標の達成には様々な課題をクリアする必要があるでしょう。

EV化が自動車部品サプライヤーに与える影響

自動車部品サプライヤーにおいては、EV化が将来的に自社製品ポートフォリオに与える影響を分析し、新たな収益源の確保や既存事業の売却を含めた事業ポートフォリオの見直しが必要とされています。

デロイト トーマツが2020年8月にサプライヤーの経営企画部門を中心に実施したアンケートでは、喫緊の経営課題として「新規事業創出(48%)」、「中長期的な事業ドメイン/ポートフォリオの検討(22%)」が挙げられていました。

自動車産業では、2000年代からメガサプライヤー台頭による既存Tier1メーカーのTier2化、2012年以降の日系OEMのプラットフォーム戦略採用による系列内序列の変化、さらに2016年のパリモーターショーにおけるCASEの提唱前後における異業種の参入により、産業構造は大きく変化しつつあります。こうした変化が、EV化の流れの本格化によって強まったと考えられます。

加えて、コスト競争の激化や多極化した海外工場の複雑なサプライチェーン管理による収益性の悪化など、サプライヤーを取り巻く状況は厳しさを増し続けています。

部品のさらなるコモディティ化、ハードからソフトへの付加価値シフトにより、部品モジュールにおける投資活動もソフト面が優先される可能性も考えられるでしょう。

つまり相対的に部品そのものの優位性が下がることになり、サプライヤーの事業環境は一層厳しい状況になっていると考えられます。

昨今、大きな問題となっている半導体不足もサプライヤーにとって逆風となっています。半導体不足によってOEMが減産を行ったことで、消費者の需要はすぐに入手できる中古車にシフトしている面があるためです。

サプライヤーが経営危機に陥る6つのパターン

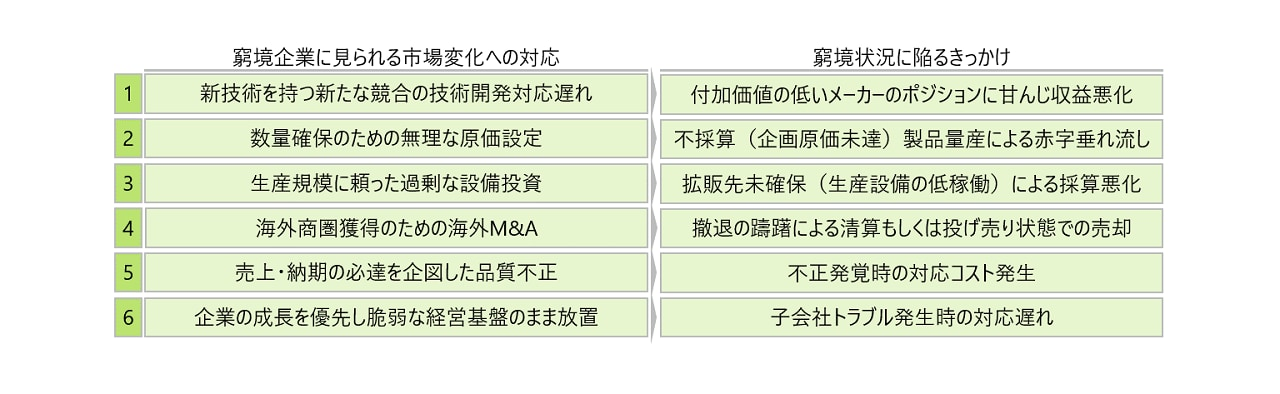

こうした業界構造不況によって苦境に陥る会社の要因は、主に6つに類別されます。それぞれ見ていきましょう。

1)付加価値の低いメーカーのポジションに甘んじ収益悪化

Tier1(OEMと直接取引している企業)のポジションをメガサプライヤーに奪われ、その後もモジュール化された部品開発に対応できず、付加価値の低い部品メーカーのポジションに甘んじているケースです。主に低採算のパーツ受注が残ってしまいがちであることに加え、コモディティ化による価格競争の激化により、過去の利益水準を維持できなくなる例が散見されます。

2)不採算(企画原価未達)製品量産による赤字垂れ流し

OEMが複数社購買としたパーツでのコスト競争が激しくなったことから、数量確保のために過剰スペック・過度な低価格で受注するケースです。量産段階で製品製造の企画段階での原価を達成できず、なおかつ該当部品の量産によって継続的に赤字となっている例は少なくありません。

3)拡販先未確保(生産設備の低稼働)による採算悪化

系列OEMだけでは十分な低コスト生産が達成できないことから、外資も含めた系列外のOEM販売を見越した販売・生産計画を想定し、設備投資を先行させるケースです。設備投資を先行したにもかかわらず、想定していた拡販先の量産案件がうまく進まなければ、その結果として生産設備の稼働率が低下し、大幅に採算が悪化することになります。

4)撤退の躊躇による清算もしくは投げ売り状態での売却

海外OEMの商圏確保のために外資部品メーカーを買収したものの、当該企業を十分管理できていないケースです。想定していた売上拡大につながらないばかりか、当該企業が赤字に転落してしまうこともあります。立て直しを断念して撤退を模索する際にも、撤退の意思決定になかなか踏み切れず、清算という選択肢しかとり得ない状況まで意思決定が遅れてしまったり、周到な準備なく、投げ売り状態で売却してしまったりする例は珍しくありません。

5)不正発覚時の対応コスト発生

日系製造業全般で起きていることですが、売上・納期必達のプレッシャーに負けて仕様を下回る品質の製品を出荷してしまう、いわゆる品質不正が発生するケースもあります。不正が発覚した際には、初動対応およびその後の対策に莫大なコスト負担が発生するため、一気に経営危機に陥る可能性があります。

6)子会社トラブル発生時の対応遅れ

多くのサプライヤーは、2000年頃より加速度的に海外展開を行いました。この際に設立された関係子会社の経営基盤が脆弱であるにもかかわらず、そのまま放置されているケースも考えられます。関係子会社でトラブルが発生した際にも、本社側の統制がなく、オペレーションも回らないことで効果的な対応が実施できず、場当たり的な対策により収益を悪化させていることがあります。

大規模なサプライヤーは自己資本が厚く、またOEMの業績が持ち直していることもあり、現時点での倒産・廃業事案は多くありません。しかし自己資本比率の低い中小規模のサプライヤーでは、半導体不足の影響で経営危機が間近に迫っている可能性もあります。

特に上記の6つの要因のうち複数が合致する場合は、加速度的に経営危機に向かう危険性もあるでしょう。

後半では、経営危機に陥ったサプライヤーの再生プランの3ステップについて解説します。