目次

フリーキャッシュフローとは

フリーキャッシュフロー(Free Cash Flow/FCF)とは、であり、株主や借入金の債権者などを含む、企業に対する資金提供者に帰属する(分配可能な)キャッシュフローをいう(*1)。

フリーキャッシュフローの「フリー」というのは文字通り「自由」であり、概念として本業に影響を及ぼさない「使途が自由な」キャッシュフローである。フリーキャッシュフローは、M&Aにおいて対象会社の株式価値評価やキャッシュ獲得能力の分析など、投資判断の際に利用される。また対象会社の借入返済能力も把握できるため、融資検討の場面でも用いられる。

主に株式価値評価の場面で利用される簡便的なフリーキャッシュフローの算出方法は以下の通りである。

(税引後営業利益+減価償却費±運転資本増減額)-投資額(*1)

フリーキャッシュフローの算出方法

フリーキャッシュフロー(以下、FCF)の概念は厳密に考えると、様々な議論が入り込むが、簡便的には

FCF=営業キャッシュフローー本業の維持更新のために必要な投資額(*2)

と表すことができる。

FCFは本業からの現金収入である「営業キャッシュフロー」から、本業の維持更新や成長のために必要な設備額を控除してもなお手元に残る現金額を示すことになり、FCFは自由に処分できるキャッシュフローを表しているといえる。なおキャッシュフローの概念には、金融商品取引法上の開示義務が定められている「キャッシュフロー計算書」における「営業活動におけるキャッシュフロー」「投資活動におけるキャッシュフロー」「財務活動によるキャッシュフロー」を含め、様々なものがあるため、キャッシュフローの算出においてどのような概念や前提を置くか留意する必要がある。

例えば、次項で後述するDCF法におけるFCFは簡便的に

FCF=(税引後営業利益+減価償却費±運転資本増減額)-投資額

として算出している。

実務では「キャッシュフロー計算書」ではなく、損益計算書や貸借対照表から上記の方法をベースにFCFを算出するケースが多い。

株式価値評価におけるFCF(DCF法)

FCFは株式価値評価にも利用される。M&Aにおいて主要な評価方法の1つが、DCF法(Discounted Cash Flow Method)である。

DCF法とは事業が将来獲得するフリーキャッシュフローを予測し、将来のリスクを反映した一定の割引率により、毎期のフリーキャッシュフローを現在価値に割り戻して、当該事業や企業の経済価値を算出する方法である。

DCF法にも様々な種類が存在するが、一般的にはFCFを株主資本と負債の加重平均資本コスト(WACC:Weighted Average Cost of Capital)で現在価値に割り引くことにより、対象会社の事業価値を算出する。算出された事業価値に対して、非事業用資産を加算、有利子負債等を減算することで、株式価値を算出する。

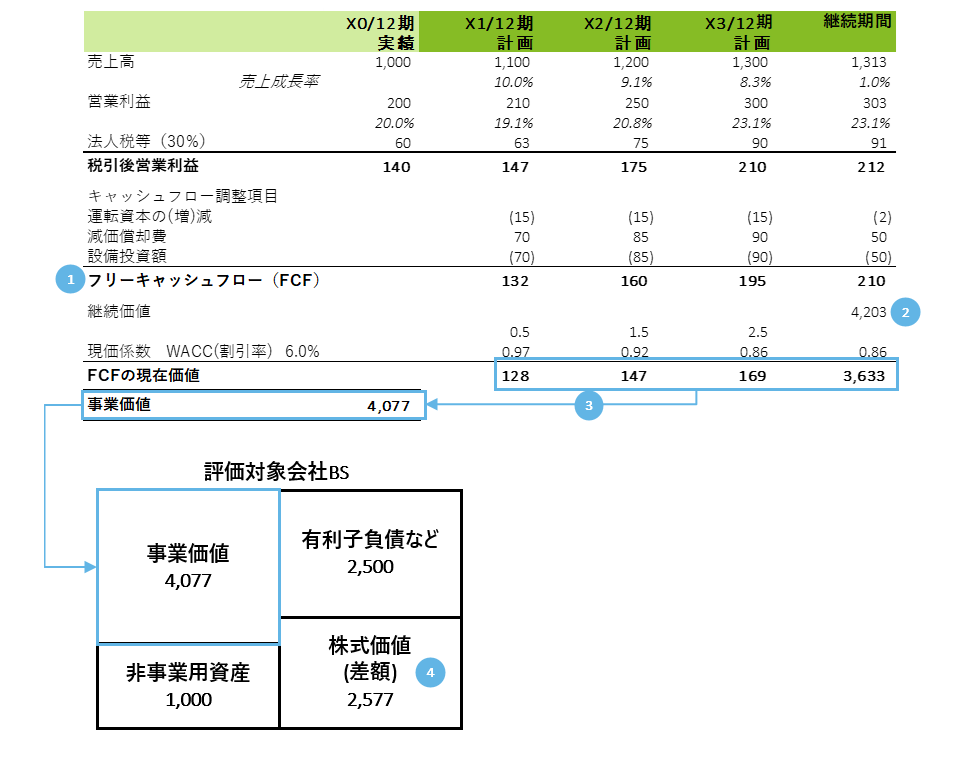

具体的な算出方法やイメージについては以下の通りである。

| ① | 対象会社の事業計画を基にFCFを算出 |

| ② | 割引率および永久成長率を用いて、事業計画期間以降のFCFから継続価値を算出 |

| ③ | 割引率を用いて①のFCFおよび②の継続価値を現在価値に割り引き合計することで事業価値を算出 |

| ④ | 非事業用資産を加算、有利子負債などを減算し株式価値を算出 |

注:継続価値や割引率は、永久成長率やリスクフリーレートなど、他の要素を用いて算定されるが、上表においては仮置きの数値としている。

出所:デロイト トーマツ ファイナンシャルアドバイザリー合同会社作成

上記は実務上行われる算出方法の1つであり、ケースによって異なる方法も採用されることもある点、留意されたい。

出典

*1:デロイト トーマツ ファイナンシャルアドバイザリー合同会社(編)、ザ・M&Aディール 企業買収・売却プロセス実践対策集、中央経済社、2021年

*2:森生明、バリュエーションの教科書、東洋経済新報社、2016年