約22兆円のGDPが消失!?日本を襲う小規模・中小企業の後継者問題のリアル

DTFA Times編集部にて再編

中小企業庁による2016年6月時点のデータでは、全国3,589,333社のうち、中小企業は3,578,176社とおよそ99.7%を占めます。日本経済を支える中小企業の事業承継問題を蔑ろにすることは、将来の日本経済における損失を意味します。今回は中小企業の後継者問題の課題と取り組みについて説明します。

目次

代表者の高齢化で増加する中小企業・小規模事業者の休廃業・解散

2018年9月に経済産業省が公開した「DXレポート ~ITシステム『2025年の崖』の克服とDXの本格的な展開~」が大きな話題を集めました。これは企業が既存システムを刷新できなければ、AIなどのデジタル技術を用いてビジネスモデルの創出や改変を行うデジタルトランスフォーメーション(DX)を実現できず、最大12兆円/年の経済損失が生じる可能性があるという内容です。

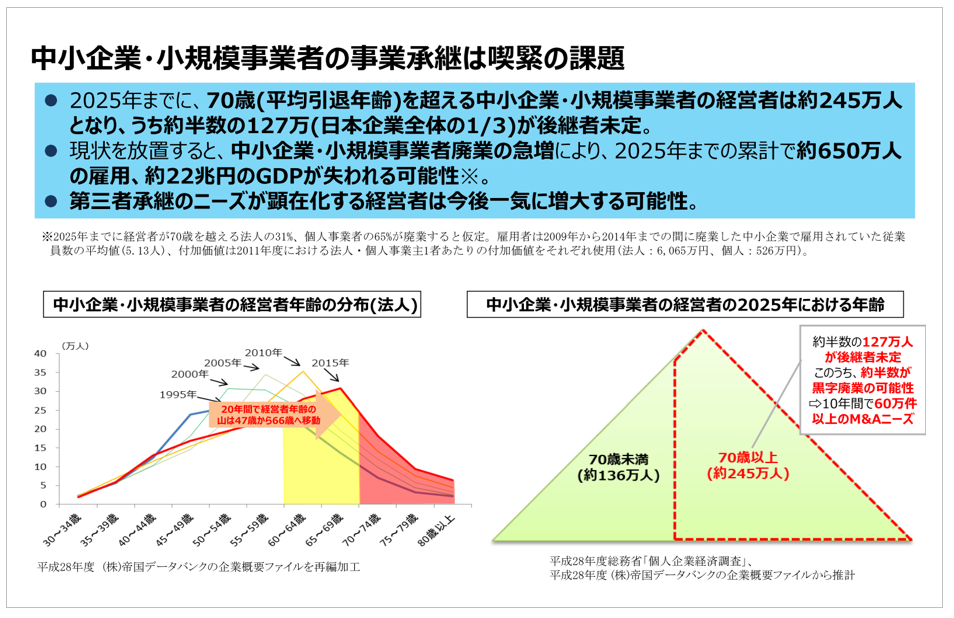

さらにもう1つ、大きな崖として政府が危機感を募らせているのは事業承継問題です。小規模事業者・中小企業の経営者のうち、約245万人が2025年に70歳以上となり、その約半分で後継者が未定としています。中小企業庁では「中小企業・小規模事業者におけるM&Aの現状と課題」において、現状を放置すれば2025年までの累計で約650万人の雇用と、約22兆円のGDPが失われる可能性があると指摘しています。

東京商工リサーチが公表している「2019年『休廃業・解散企業』動向調査」によれば、2019年に全国で休廃業・解散した企業の数は43,348件であり、その約4割が70歳代、60歳代以上とすると8割に達しており、代表者の高齢化が休廃業・解散を加速する要因になっていると指摘しています。

また同じレポートでは、2019年に休廃業・解散した企業の61.4%は直前期の決算で当期純利益が黒字であったとしています。つまり稼ぐ力があるにもかかわらず、何らかの理由で事業を継続することができないことから、休廃業や解散を選択しているというわけです。今後さらに中小企業・小規模事業者の経営者の高齢化が進めば、黒字廃業の数はさらに増加するでしょう。

M&Aによる第三者承継を積極的に支援する政府の思惑

そもそも日本では中小企業・小規模事業者の割合が大きく、それらの企業の休廃業や解散が増加すれば経済に大きなインパクトを与えることになりかねません。そこで重要な取り組みとなるのが、事業を後継者に引き継ぐ事業承継です。

この事業承継には、親族内承継と役員・従業員承継、そしてM&Aなどによる社外への引き継ぎの3つが考えられます。親族内承継は外の方法と比べて内外の関係者から受け入れられやすいこと、相続などで財産や株式も後継者に移転できることから、所有と経営の一体的な承継が可能になることがメリットとして挙げられます。一方、役員・従業員承継であれば、経営者としての能力がある人材を見極めて承継できることや、長期間働いてきた人材であれば経営方針などの一貫性を保ちやすいといった利点があります。M&Aなどによる社外への引き継ぎは、売却益を得られることが魅力となるでしょう。

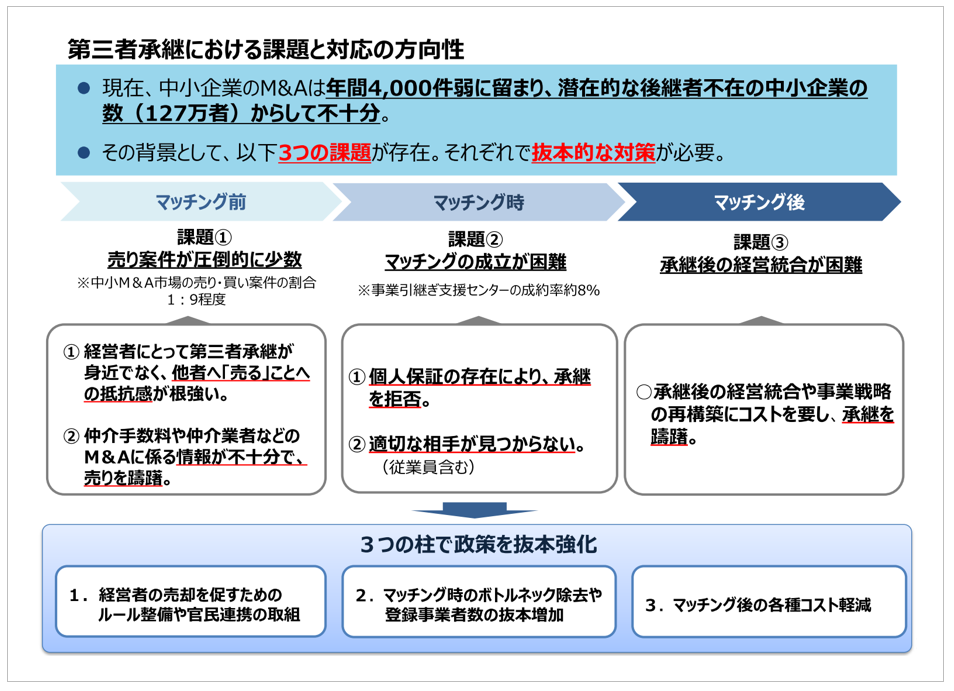

親族内、あるいは社内で承継を行うことが困難な場合、選択肢として考えられるのはM&Aなどによる社外への引継ぎです。ただ中小企業庁では、マッチング前は「売り案件が圧倒的に少数」、マッチング時には「マッチングの成立が困難」、マッチング後では「承継後の経営統合が困難」といった課題があると指摘しています。これらの課題を解決して10年間で60万者(6万者×10年)の第三者承継を目指し、技術や雇用などの経営資源を次世代の意欲ある経営者に承継・集約するとして整備されたのが「第三者承継支援総合パッケージ」です。

この第三者承継支援総合パッケージでは、地域金融機関や民間仲介事業者との連携強化のほか、先代経営者と後継者からの保証の二重取りを原則禁止とする「経営者保証解除パッケージ」、事業引継ぎ支援センターの体制強化や事業承継ファンドの積極活用、事業承継補助金の充実化など、様々な施策が盛り込まれています。

「中小企業における経営の承継の円滑化に関する法律」、いわゆる経営承継円滑化法の活用も積極的に検討したいところです。この経営承継円滑化法の認定を受ければ、贈与税や相続税が納税猶予または免除となる税制支援や、中小企業信用保険法の特例・日本政策金融公庫法などの特例が受けられる金融支援など、様々な支援が得られます。

例えば事業承継税制を利用すれば、非上場会社の株式(法人の場合)や事業用資産(個人事業者の場合)を先代経営者などから贈与または相続により取得する際、贈与税や相続税が納税猶予または免除となります。

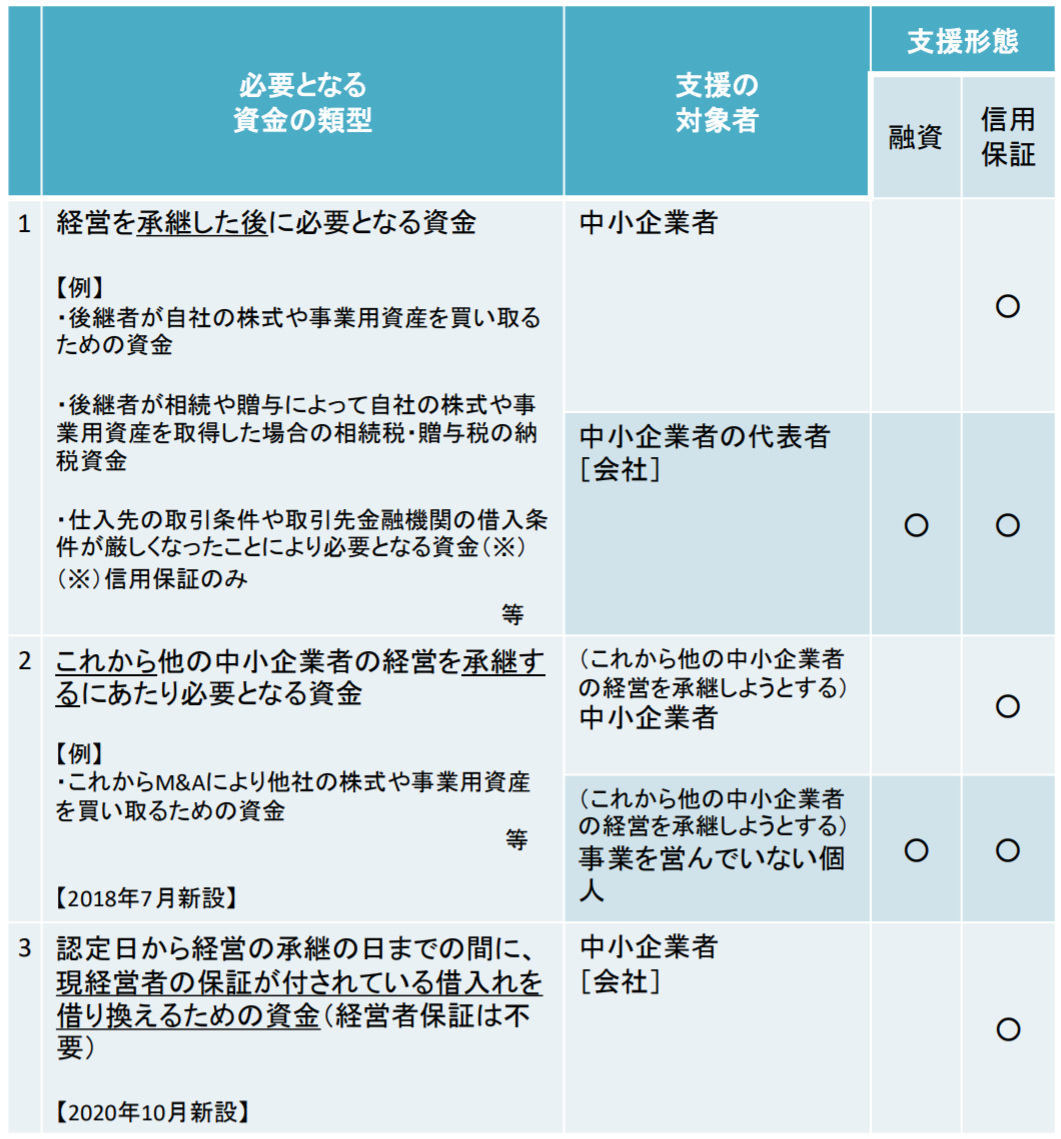

金融支援では、事業承継で必要になる各種資金について、融資や信用保証を受けられます。金融支援を受けられる類型としては、後継者が自社の株式や事業用資産を買い取るための資金など、経営を承継した後に必要となる資金のほか、他社の株式や事業用資産を買い取るための資金など、これからほかの中小企業者の経営を承継するに当たり必要となる資金、そして現経営者の保証が付されている借り入れを借り換えるための資金が挙げられています。

出所:中小企業庁、事業承継における融資・保証制度

政府がこのように事業承継をバックアップする背景には、このまま経営者の高齢化が進み、事業が承継されることなく休廃業・解散ということになれば、日本経済の大きな損失が生じるためです。もし後継者がいないと悩んでいるのであれば、こうした支援を積極的に活用し、M&Aなどによる第三者への引継ぎを積極的に検討してみるべきでしょう。