目次

中堅・中小企業が関わるM&A(合併・買収)はこれまで、新型コロナウイルス感染拡大や資源・素材価格の高騰などを受け、停滞していた。事業会社による買収の鈍りを補い、存在感を発揮したのがプライベートエクイティ(PE)ファンド。景気の不透明さなどを背景にオーナー企業の事業承継などの中小M&Aを進めた。

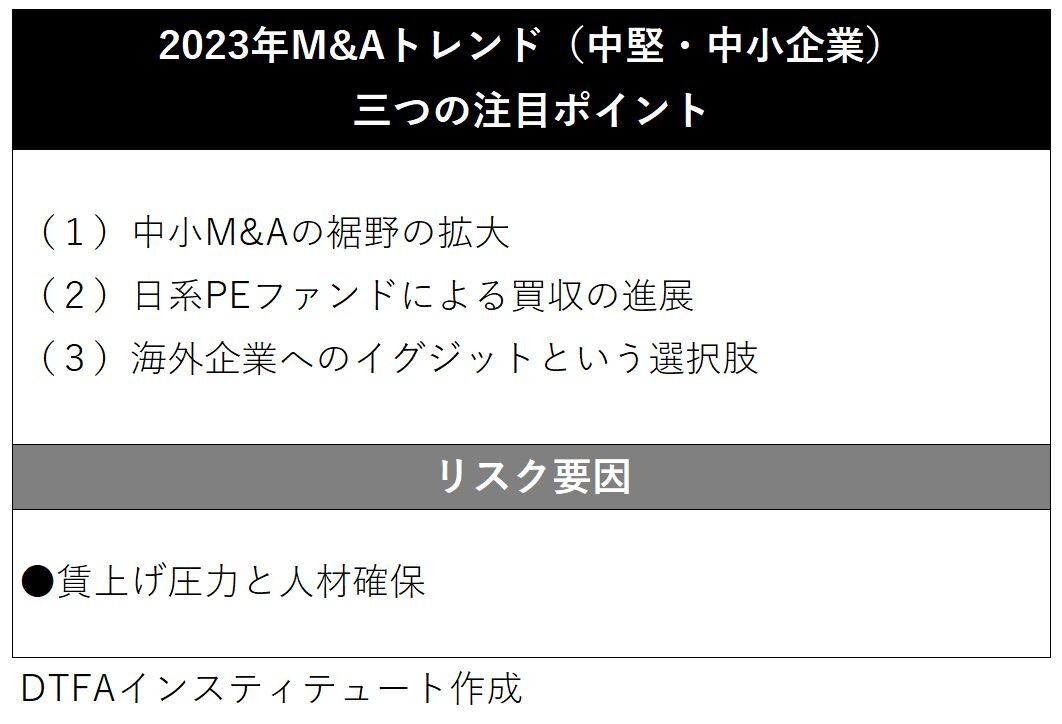

2023年、コロナ禍で停滞していた中堅・中小企業のM&Aは再活性化する兆しがある。最も注目すべき三つのポイントは、(1)中小M&Aの裾野の拡大、(2)日系PEファンドによる買収の進展、(3)海外企業へのイグジットという選択肢——になる。

(1)中小M&Aの裾野の拡大

23年の中小M&Aは、小規模企業に裾野が広がるかが要注目である。トリガーとなるのは、売却案件の増加だ。中小・オーナー企業では、燃料・物価高など経営環境の悪化や経営者の高齢化を背景に、事業や自社の売却の検討が水面下で進んでいる。さらに、コロナによる消費行動の変化、デジタル化の進展を受け、製造や小売・流通など幅広い業態で、中堅企業が成長領域への投資に意欲を示している。こうした中堅企業が、成長投資に備えたノンコア事業の売却を実施していくと見られる。

企業・事業の売却の増加に伴い、大企業や中堅企業による買収も加速すると見られる。新規事業・技術の確保が焦点となる。また、経営環境の悪化や競争激化によって、中堅・中小企業による提携や再編が進めば、小規模な企業が関わるM&Aも増加する。売手企業と買手企業を仲介するM&Aプラットフォーマーの活発な動きも小規模M&Aの増加を後押しすると見られる。一部の日系PEファンドは事業承継案件の増加を見込み、EBITDA(利払い前・税引き前・減価償却前利益)が数億円規模と、従来よりも小規模な企業への投資に積極的な姿勢を取っている。

(2)日系PEファンドによる買収の進展

中小M&Aの増加に合わせ、23年は日系PEファンドによる買収がさらに進展するか注目される。中堅・中小企業を投資対象とする日系PEファンドは、地域企業の成長のサポートで実績を上げてきた。成功例の増加を受け、地方銀行が事業承継支援を目的として、ファンドに出資する動きが続いている。こうしたファンドは地方銀行などと連携しながら、中小企業の買収を加速すると見られる。

(3)海外企業へのイグジットという選択肢

コロナ禍での事業会社によるM&Aの停滞を背景として、PEファンドは中堅・中小の投資先企業を増やしてきた。23年以降、PEファンドによる投資先のイグジットでは、アジアなど海外企業への売却が出てくる可能性がある。海外企業も円安を受け、日本の優良事業買収を前向きに検討している模様だ。売却される企業にとっては成長市場で事業を展開するチャンスとなるが、組織風土の違いを克服するには、適切にPMI(合併後の統合作業)が実施されることが課題になる。

一方、国内市場の縮小は避けがたく、中長期的には中堅・中小企業のオーナー経営者が自ら事業承継先に海外企業を選ぶ事例が増えると見られる。

- リスク要因:賃上げ圧力と人材確保

急激な物価高を受け、政府は22年11月、総合経済対策で構造的な賃上げの実現を発表し、経済界に要請した。ただ、多くの中小企業は、コスト値上がり分を価格転嫁し、賃上げ原資を確保する道筋を描けていない。同時に、コロナ禍による人手不足が一部の業界では深刻になっており、賃上げの余力がない中小企業は、十分な従業員を雇えず、サービスや製品の供給に悪影響が生じる恐れが出ている。

賃上げと人材確保という難題は、中小企業のM&Aにも波及する。既にITや物流、建設など人手不足が深刻になった業界では、人材の確保を目的とした買収が活況となっている。今後、人件費高騰や人手不足が一因となって業績が悪化する企業が幅広い業界で増え、合併や事業売却を選択する可能性がある。

(協力=DTFAミドルマーケット・チーム)