目次

アセットオーナーは、公的年金や企業年金、保険会社などを指す。国民・顧客から受託し、資産を管理・運用する。運用する資産は公的年金だけでも200兆円を超えるなど市場への影響力は大きい。

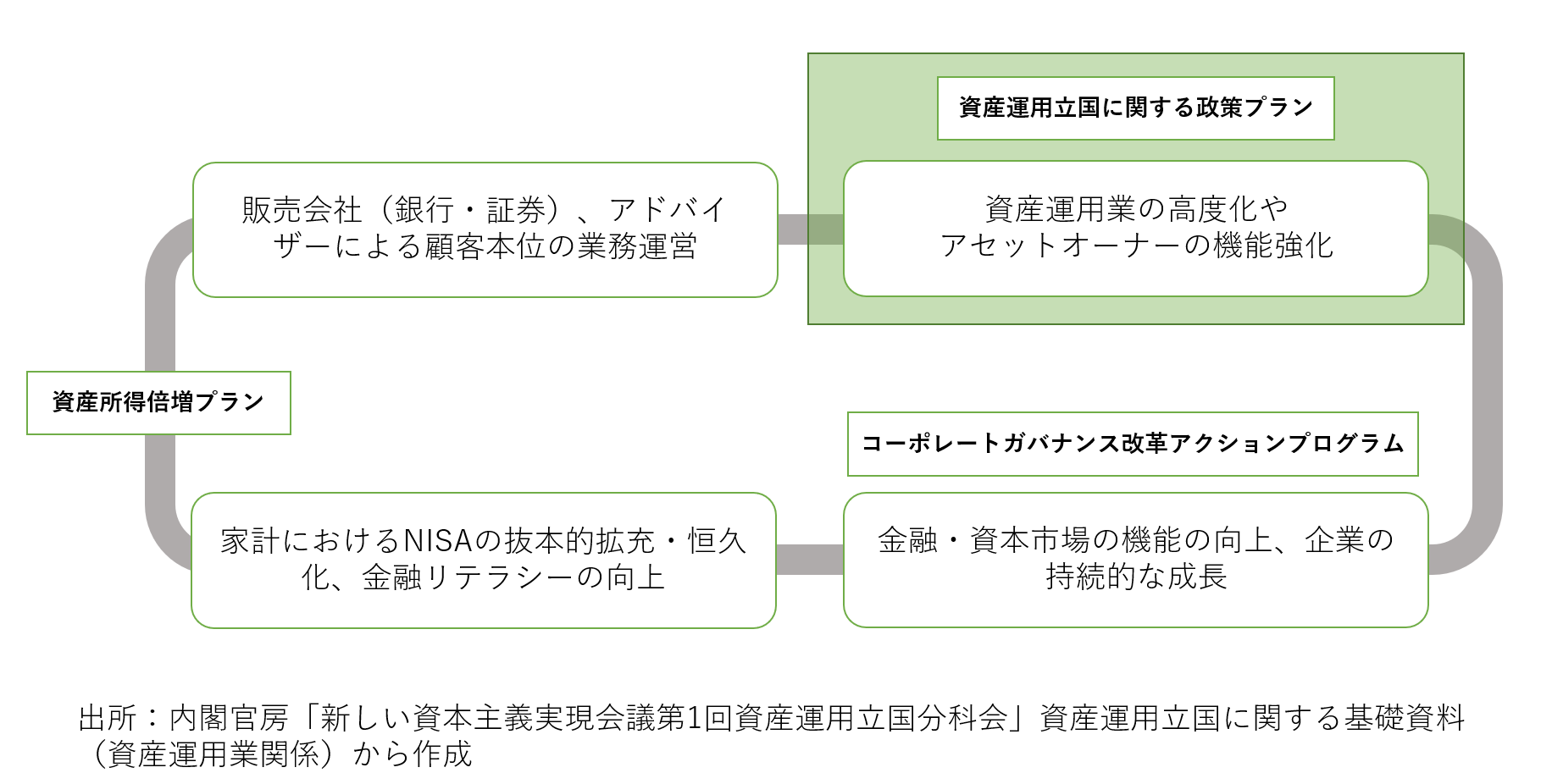

政府のアセットオーナー改革は、岸田文雄首相が掲げた「資産運用立国」の柱の一つで、年内に政策プランを策定する計画だ。NISA(少額投資非課税制度)の抜本的拡充など「資産所得倍増プラン」とコーポレート・ガバナンス改革と合わせて、企業の成長投資に向かう資金を厚くし、その恩恵を家計に及ぼすという青写真を描く(※1)。

(図)資産運用立国の考え方

今から約10年前もアセットオーナーにスポットが当たっていた。第二次安倍政権下のアセットオーナー改革として注目を集めたのは、公的年金だった。政府は「公的・準公的資金の運用・リスク管理等の高度化等に関する有識者会」を設置し、2013年11月に「国内債券を中心とする現在のポートフォリオの見直しが必要」との報告書をまとめた(※2)。これを受け、年金積立金管理運用独立行政法人(GPIF)はポートフォリオの見直しによって、それまで国債の割合が高かった株式の割合を高めた(※3)。

そして同時並行でスチュワードシップ・コードの策定の議論が進んだ。投資先企業との対話を重視し、企業の持続的な成長を促す役割がアセットオーナーには期待された。GPIFはスチュワードシップ・コード策定の初期段階で受け入れを表明している(※4)。このように「アセットオーナー改革1.0」は官が主役だった。

アセットオーナー改革2.0は民にフォーカス

対照的に現在進行するアセットオーナー改革は、民にフォーカスしている。岸田文雄首相は10月2日、都内で開かれたイベントで「特に、企業年金については、加入者のための運用の見える化の充実のほか、確定給付企業年金向けの共同運用の選択肢の拡大、また確定拠出年金の運用において加入者による適切な商品選択がなされるような改善を進めてまいります」(※5)と企業年金を強調する形で発言している。

政府の新しい資本主義実現会議の下にある「資産運用立国分科会」では、具体的な改革案の議論が始まっている。10月27日に開いた二回目の分科会では主な論点として、確定給付企業年金について下記の三点が示された(※6)。

① 規模・特性に応じた運用受託機関の適切な選択や定期的な点検・見直し、より適切な運用に向けた専門性の向上のための取組

② 企業年金連合会が実施する共同運用事業の発展及び総合型基金の利用促進による高度化

③ 加入者が他社と比較できる、資産運用状況に関する情報開示

一定規模以上の企業年金には専門性の向上によって運用リターンを高めることを求め、小規模の企業年金は共同運用を促すという趣旨だ。そして運用状況を開示すれば、企業年金の間で競争意識が芽生えて運用の高度化がさらに進むという好循環を期待されている。

ここからはアセットオーナーの議決権行使について話題を移す。アセットオーナーは資産運用を金融機関に委託することが多い。この場合、議決権を行使するのは委託先の金融機関だ。スチュワードシップ・コードでは「自らの規模や能力等に応じ、運用機関による実効的なスチュワードシップ活動が行われるよう、運用機関の選定や運用委託契約の締結に際して、議決権行使を含め、スチュワードシップ活動に関して求める事項や原則を運用機関に対して明確に示すべきである」(※7)としている。

このようにアセットオーナーは、直接株式を保有しない限りは運用委託先の金融機関にどのように議決権を行使してほしいか原則や方針を示す形を取っている。

海外ではアセットオーナーが直接議決権行使できるサービスが登場

注目したいのは、海外ではアセットオーナーが議決権を直接行使できるサービスの提供を始める運用会社が出てきたことだ。アセットオーナーが自身の株式の持ち分に応じ、議案に対して賛否を直接投じることができる。日本でも実施できればインデックスファンドが増えるなかで、一部の運用会社が多くの議決権を握るという問題を緩和でき、コーポレート・ガバナンスの強化に資するのではないだろうか。

もちろん、アセットオーナーが主体的に議決権を行使するには専門人材の確保など負担がかかる。そのコストで運用リターンを減じることになれば、受託者にはマイナスになり本末転倒だ。ただ、アセットオーナーの議決権行使のオプションとして直接行使できる仕組みは検討の余地があろう。そして、スチュワードシップ活動によって上場企業の収益力が増し、株価が上がるといった結果につながっているのか定期的に検証していくことも欠かせない。

<参考文献・資料>

(※1)内閣官房 第1回資産運用立国分科会 配布資料「資産運用立国に関する基礎資料(資産運用業関係)」(2023年10月4日)

(https://www.cas.go.jp/jp/seisaku/atarashii_sihonsyugi/bunkakai/sisanunyou_dai1/siryou2.pdf)

(※2)内閣官房 公的・準公的資金の運用・リスク管理等の高度化等に関する有識者会議「報告書」(2013年11月)

(https://www.cas.go.jp/jp/seisaku/koutekisikin_unyourisk/houkoku/h251120.pdf)

(※3)年金積立金管理運用独立行政法人「年金積立金管理運用独立行政法人の中期計画(基本ポートフォリオ)の変更」(2014年10月31日)

(https://www.gpif.go.jp/gpif/pdf/midterm_plan_change.pdf)

(※4)年金積立金管理運用独立行政法人「日本版スチュワードシップ・コードの受入れについて」(2014年5月30日)

(https://www.gpif.go.jp/investment/stewardship/pdf/ukeirehyoumei.pdf)

(※5)首相官邸 総理の一日「日経サステナブルフォーラム」(2023年10月2日)

(https://www.kantei.go.jp/jp/101_kishida/actions/202310/02nikkei.html)

(※6)内閣官房 第2回資産運用立国分科会 配布資料「本日の主な論点」(2023年10月27日)

(https://www.cas.go.jp/jp/seisaku/atarashii_sihonsyugi/bunkakai/sisanunyou_dai2/siryou2.pdf)

(※7)金融庁「責任ある機関投資家の諸原則(日本版スチュワードシップ・コード)」(2020年3月24日)

(https://www.fsa.go.jp/news/r1/singi/20200324/01.pdf)