目次

NISAは株式や投資信託などに投資し、売却して得た利益や配当金・分配金にかかる税金がかからなくなる制度だ。2014年1月に始まった。現状、一般NISAでは年間120万円、つみたてNISAは年間40万円が非課税で投資できる上限となっている。非課税期間は一般NISAが最長5年間、つみたてNISAが最長20年間だ。

今回の制度拡充では、一般NISAを「成長投資枠」に衣替えして非課税枠を年間240万円、つみたてNISAを「つみたて投資枠」として年間120万円に拡大する。非課税で保有できる限度額は計1800万円だ。非課税になる期間は無期限、制度も恒久化する。

この拡充した新NISAを多くの人が使い、投資をより増やしていくには、NISA口座を開設しながらも投資しない人が多いという現状の課題解決を進めていくべきではないだろうか。

NISA口座を開いても投資しない人が一定数存在する

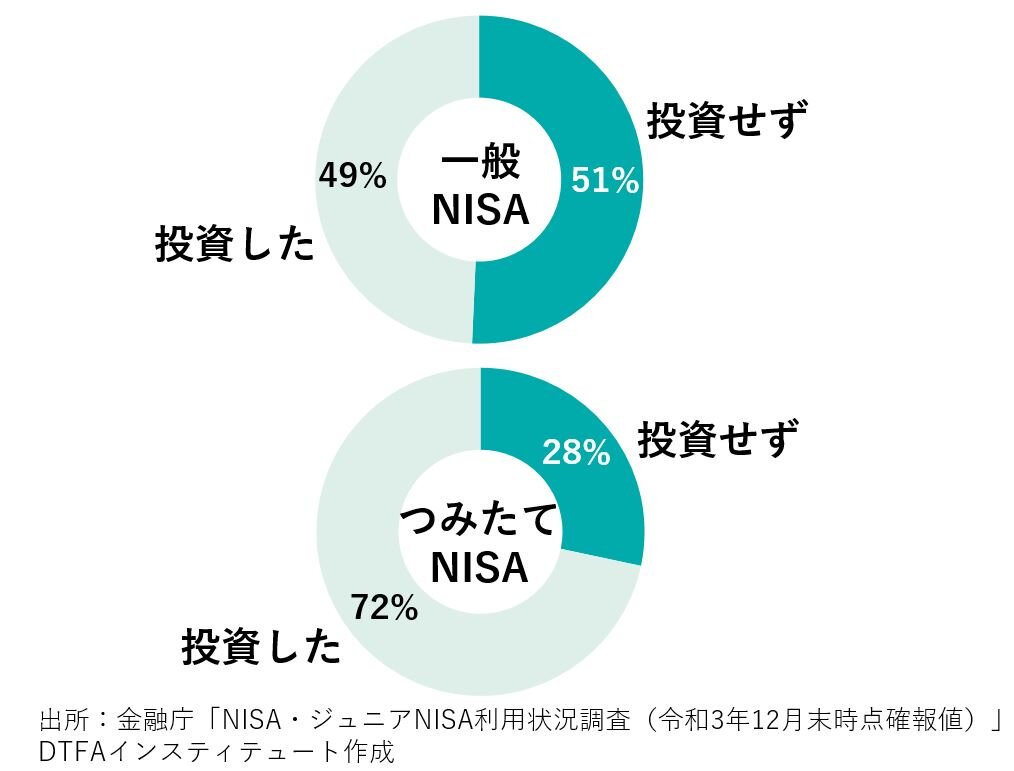

金融庁によると、2021年にNISA口座を保有しているにもかかわらず、1円も投資しなかった口座は一般NISAで51%、つみたてNISAで28%にのぼる。

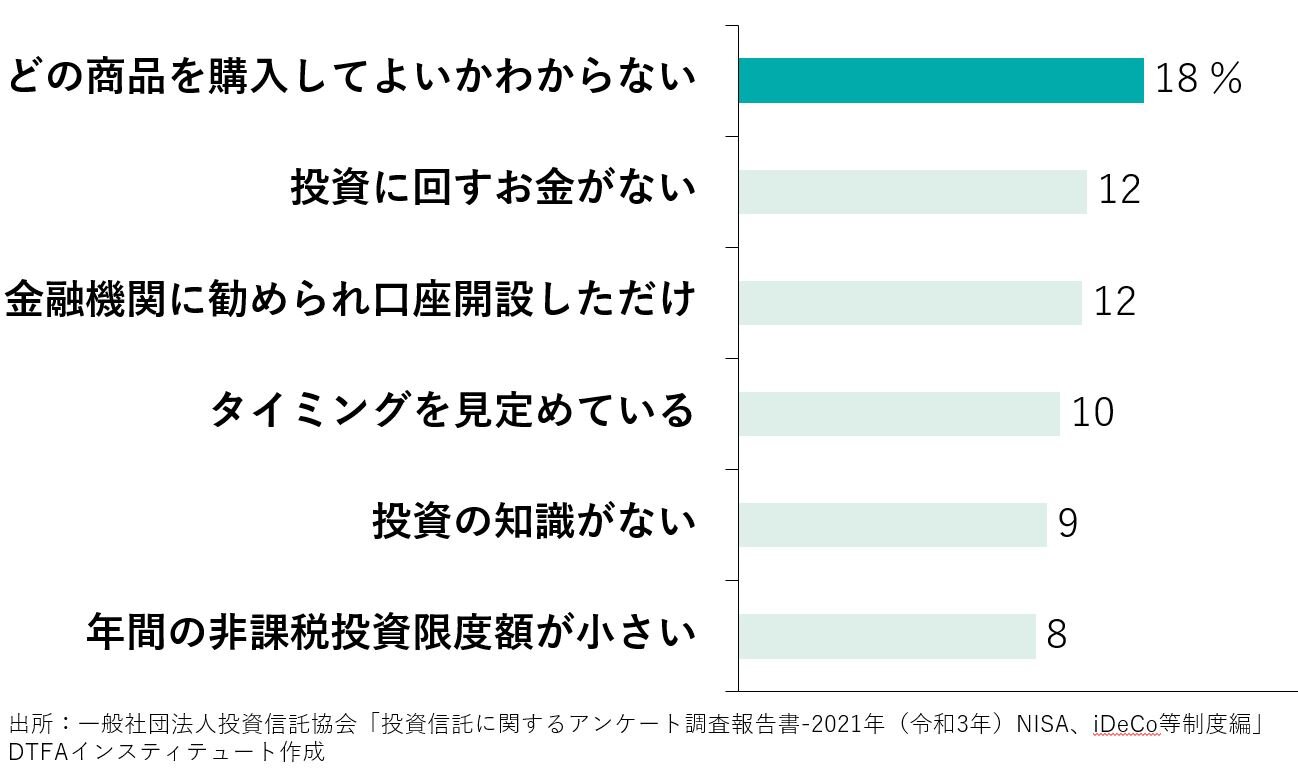

こうした不稼働口座が生まれる理由は、一般社団法人投資信託協会が2021年に実施した調査からうかがえる。NISA口座を開設しながら金融商品を購入していない理由は「どの商品を購入してよいかわからないから」が18%で最も多かった。

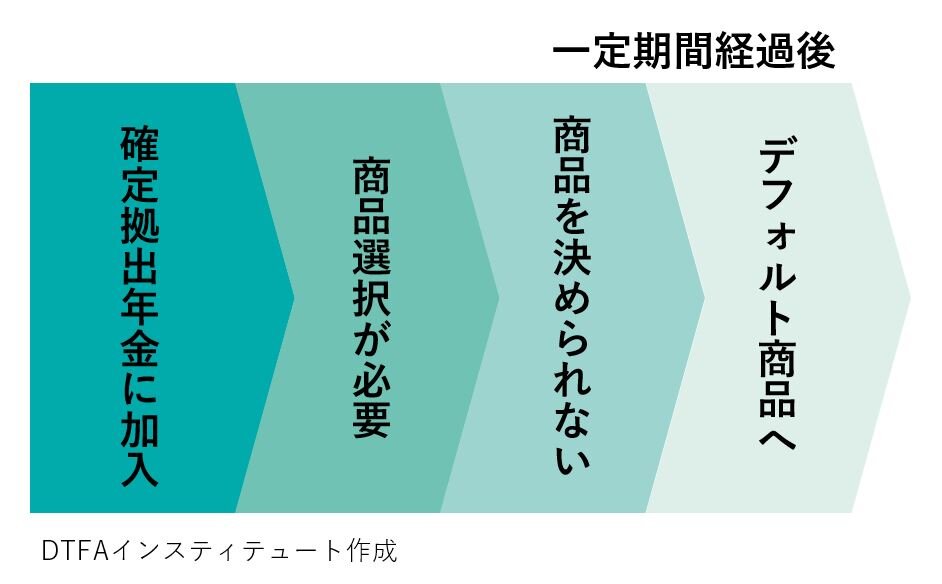

何を買ったらいいか分からないという投資の最初のハードルを乗り越える手段として参考になるのが、確定拠出年金制度のデフォルトファンドだ。デフォルトファンドは、掛け金を拠出する個人がどの金融商品で運用するか一定の期間を経ても決めない場合、金融機関があらかじめ設定した金融商品に掛け金を投じていく。

投資は自己責任という大原則があり、本来はお金を投じる本人が商品を選ぶのが基本である。しかし、現実には多くの商品から有効な選択ができないまま時間は過ぎ、投資をしていれば得られた可能性のある利益を逃してしまう。こうしたことを踏まえ、OECD(経済協力開発機構)は、デフォルトファンドを確定拠出年金制度に組み込み老後に向けて持続可能な投資を確立する必要があると提言している。

確定拠出年金制度は老後の資金づくりという目的が明確なのに対し、NISAの場合は様々な目的で利用されているといった面はあるものの、新NISAでは非課税期間が無期限になり、老後に向けた資金づくりに使いやすい制度になる。老後の資金づくりを念頭に置いたデフォルトファンドをNISAにも応用しやすいのではないか。

応用する際のイメージは、

①NISA口座の開設とどの商品に投資するかをセットにする、

②投資する商品を利用者が決められない場合には金融機関が設定したデフォルトファンドに投資する承諾を得る、

といったものだ。

では、どのような商品がデフォルトファンドに適切だろうか。金融庁は「長期・積立・分散」の資産運用を支援する姿勢を取ってきた。投資する資産を分散し、投資するタイミングも分散(積立)し、長い期間を運用することでリスクの軽減が期待できるためだ。デフォルトファンドでも「長期・積立・分散」に適した商品とするのが基本になるだろう。資産所得倍増プランにある通り、「企業の成長を支えるリスクマネー供給にもつながる」という観点も求められそうだ。

金融業界の創意工夫が求められる

このような大枠を金融庁や業界団体で決めたうえで、デフォルトファンドにする具体的な商品選びは各金融機関に委ね、それぞれが知恵を競いあってほしい。デフォルトファンドは必ずしも一つに絞る必要はなく、例えば三つの投資信託をデフォルトファンドに設定し、組み合わせてポートフォリオを組むという考え方もあろう。年齢などから利用する人に合ったポートフォリオにすることも考えられる。デフォルトファンドに設定した根拠や運用成績などについて積極的な情報開示は必須だ。

これまで投資をしてこなかった人が最初の一歩を踏み出すことができれば、預貯金に偏在する個人金融資産も動き出すはずだ。

参考資料

- 内閣官房 新しい資本主義実現会議(第13回)資料「資産所得倍増プラン」

- 金融庁 「NISA・ジュニアNISA利用状況調査(令和3年12月末時点確報値)」〈https://www.fsa.go.jp/policy/nisa2/datacollection/index.html〉

- 一般社団法人投資信託協会 「投資信託に関するアンケート調査報告書-2021年(令和3年)NISA,iDeCo等制度編」〈https://www.toushin.or.jp/statistics/report/research2_2021/〉

- OECD 「Recommendation of the Council for the Good Design of Defined Contribution Pension Plans」 〈https://legalinstruments.oecd.org/en/instruments/OECD-LEGAL-0467%20〉