機械・電線・重工・電機、サプライチェーン組み直しが焦点に

目次

工作機械産業では、2010年代に国内大手企業がドイツ大手を経営統合し、世界シェアでトップ集団に躍り出た。また、中国やアジア諸国では、高品質確保や技術流出回避の観点から、従来型の「ブラウンフィールド投資」(現地既存企業に投資)ではなく、自社完結型の開発・製造拠点を設ける「グリーンフィールド投資」が進んだ。旋盤やレーザー加工機などの機器のデジタル化やロボット技術導入などへの投資にも力を入れてきた。

電線産業では、通信・電力インフラの新設需要が一巡したことに加え、人口減少の見通しから大規模投資が手控えられたことなどにより、1990年代から銅電線出荷量の減少が続いている。その結果、国内大手の事業統合が進展した。

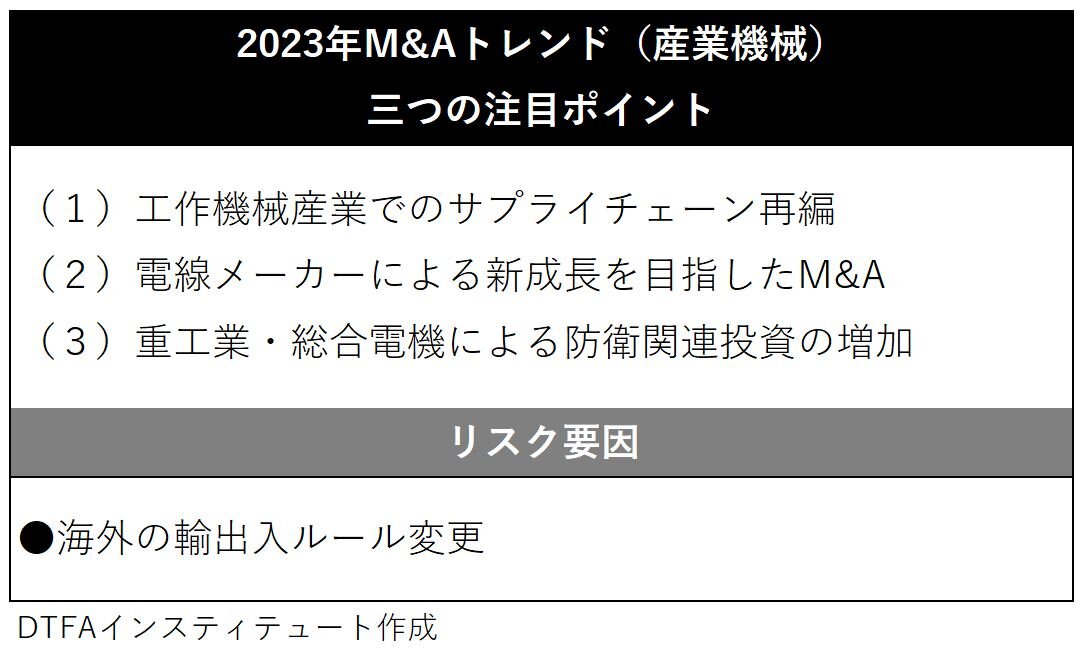

23年に最も注目すべき三つのポイントは、(1)工作機械産業でのサプライチェーン再編、(2)電線メーカーによる新成長を目指したM&A、(3)重工業・総合電機による防衛関連投資の増加——である。

(1)工作機械産業でのサプライチェーン再編

工作機械産業ではサプライチェーンの強靭化・再編が進むと見られる。具体的には、物流が断絶した場合でも供給を継続できる体制を整えること。地政学リスクがある国・地域での製造や部品調達を避けるなどの再編成が迫られる。

そして、政策的支援がこうした動きを加速するかにも注目である。政府は22年末、経済安全保障推進法に基づく特定重要物資の一つに工作機械を指定し、公的な資金支援の対象とした。国内設備投資に対する政策的支援が製造拠点の国内回帰をどれほど後押しするかがポイントとなる。

大手企業がサプライチェーン再編を進めれば、当然、取引先の中堅・中小企業にも影響が及ぶ。海外拠点や海外外注先の見直しが迫られると見られる。国内設備や新技術を獲得するための手法として、中堅・中小によるM&Aが進展する可能性は高い。

(2)電線メーカーによる新成長を目指したM&A

大手電線メーカーはノンコアの配電関連事業や不動産の売却で資金を蓄えており、成長分野での投資が注視されている。本丸のケーブル事業では、次世代通信ケーブルへの投資である。具体的には、大容量通信用の光ケーブル、電子機器向けの高性能同軸ケーブル、光ファイバーを用いるレーザー加工機などが対象となる。一方、周辺領域では、電気自動車(EV)や太陽光発電など脱炭素関連領域での新規需要を取り込むため、M&Aが有力な選択肢となるだろう。

(3)重工業・総合電機による防衛関連投資の増加

安全保障環境の変化を受け、政府は23年度防衛予算を前年度当初比26%増の6兆8200億円とした。防衛費増額に伴い、重工業・総合電機企業による関連投資は拡大が見込まれる。防衛装備品の部材開発、製造、整備など幅広い領域が対象となり得る。

また、政府は22年末に脱炭素社会への転換に向けた基本方針を策定し、原子力発電所の運転延長や、革新軽水炉をはじめとする次世代原発の開発・建設を盛り込んだ。重工業・総合電機企業が原子力技術に関する投資を加速するか注目である。

- リスク要因:海外の輸出入ルール変更

コロナ禍や国際社会の緊張を受け、欧米や中国では重要製品・物資の輸出入規制が厳格化された。この流れは当面続くと見られ、グローバル市場で戦う産業機械メーカーは海外の政策・規制に対する目配りが課題となる。

特に注意が必要なのは、製造過程の人権問題や炭素排出などを対象に含めた輸入規制の広がりである。新ルールの導入や運用変更で、国内メーカーの輸出が突然制約されるといったことが起こり得る。海外規制の情報収集、自社サプライチェーンの点検、必要に応じた調達先の組み換えといった注意深い対応が求められる。

(協力=DTFA産業機械・建設セクター・チーム)