目次

大手電力・ガス会社によるM&Aが加速する最大の要因は、脱炭素化ルールの進展だ。政府が2020年、温室効果ガス排出を50年までに実質ゼロにする方針を表明し、再生可能エネルギー比率の引き上げを促す圧力は高まっている。

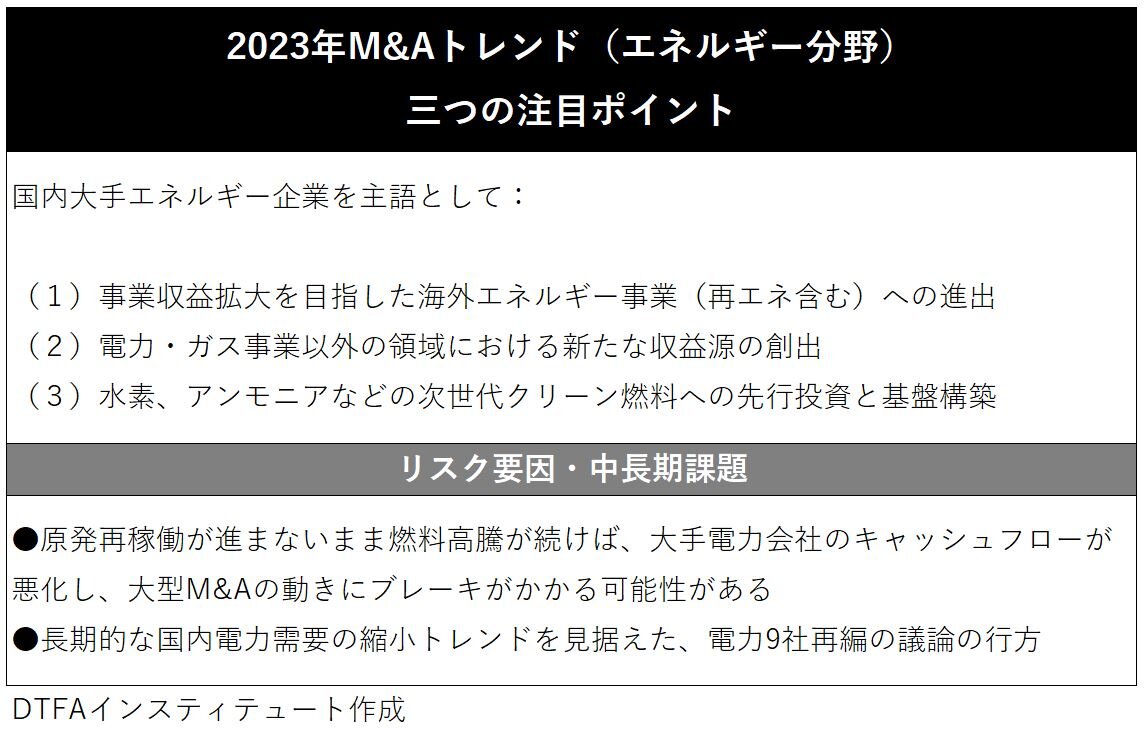

23年に最も注目すべき三つのポイントは(1)事業収益拡大を目指した海外エネルギー事業(再エネ含む)への進出、(2)電力・ガス事業以外の領域における新たな収益源の創出、(3)水素、アンモニアなどの次世代クリーン燃料への先行投資と基盤構築——となる。

(1)海外エネルギー事業への進出

特に活況を予想するのは海外でのM&Aとなる。国内の電力需要は少子高齢化を背景として、長期的に縮小基調にある。エネルギー企業はこれまでも海外の発電所や設備にマイノリティー出資してきたが、今後は高いリターンを狙い、海外の企業本体へのマジョリティー出資を増やすトレンドにある。大手各社は16年、17年の電力、ガスの小売全面自由化への対応を終えており、国境や領域をまたぐM&Aへの態勢を整えつつある。23年以降、海外で1000億円を超える大型買収が複数実行される可能性もある。

(2)電力・ガス事業以外の領域における新たな収益源創出

国内需要の縮小を補うためのもう一つの手段として、大手電力・ガス会社による電力・ガス事業以外への投資、M&Aが進むと見られる。対象は電力効率化やEV(電気自動車)に用いる蓄電池、収益性を見込める不動産事業など。大手各社は非電力、非ガス分野を成長領域に定めており、積極的なM&Aに乗り出す構えを取っている。

(3)次世代クリーン燃料への先行投資と基盤構築

大手電力・ガス会社ではこれまで太陽光発電など再エネ設備への投資が目立ってきたが、今後、水素やアンモニアといった次世代クリーン燃料への先行投資や基盤構築などが注目される。水素、アンモニアはCO2(二酸化炭素)排出量ゼロの火力発電の燃料として期待が高く、エネルギー貯蓄や物流、運搬といった分野での活用も検討されている。次世代燃料の技術やノウハウを持つ国内外の企業に投資し、脱炭素化の流れに備えるとともに、アンモニア活用型の物流基盤といった将来の収益源を確保することが狙いとなる。

-

リスク要因:燃料高騰によるキャッシュフロー悪化

地政学リスクの高まりによる燃料高騰で、エネルギー企業の事業環境は厳しさを増した。価格競争力を持つ原発の再稼働が進まないまま、燃料高騰が長引けば、大手電力会社のキャッシュフローは悪化し、大型M&Aの動きにブレーキがかかる可能性がある。速やかに優良な海外事業や次世代燃料技術を買収し、収益力を強化できるかどうか、時間との戦いとなる。

-

中長期課題:大手電力再編の議論

国内電力需要は縮小トレンドにあり、電力事業者が収益を確保しながら、安定的に電力を供給する体制づくりが重要となる。将来的には、需要や地域経済の動向、政府のエネルギー政策を見据え、大手電力9社の再編を議論することが課題となり得る。

(協力=DTFAエネルギーセクター・チーム)