バンカースピリッツを取り戻そう

目次

金融検査マニュアル――。バブル崩壊の混乱が続く1999年に金融監督庁(現在の金融庁)が制定。2019年に廃止されるまで20年にわたり主に銀行の不良債権処理と経営健全化を推進する基本ルールとなってきた。

当時の選択肢としては官による民の規制を強化するしかなかったことは間違いない。ただその一方で、細かい規制内容に金融機関側が委縮し、その行動を抑制してしまったのではないかという反省もあって、検査マニュアルは廃止されることになる。

今、金融が本来持つべき構想力や行動力と、新産業を産み出す創意工夫やダイナミズムを取り戻す新しいフェーズに入っている。

邦銀が抱える重い「伝承問題」

しかし、現在に至るまで慣性モーメントは働き続けている。検査マニュアルの縛りは無くなったのに、銀行の行動はさほど変わっていないように見える。なにしろ、マニュアル以前の銀行黄金時代を知っているのは頭取や取締役、支店長・部長クラス以上で、残念ながら40代から下の中堅・若手はマニュアルの枠からはみ出さないように仕事をすることしか知らないというのが現実なのだ。中堅・若手から新しいことに挑戦しようという発想がなかなか出てこない。

ここに、バンカースピリッツの断絶という邦銀が抱える大きな課題が見えてくる。ある有力地域金融機関の頭取はこう話す。

「バンカーにマニュアルなんて必要ない。顧客企業のところに行って、社長と話せば、その会社の経営状態は分かる。その会社、その産業がどうあるべきか、どうすべきかを考え抜くことこそがバンカーの魂だった。20年の断絶を超えて伝承していくしかない」

私は、大手銀行、監査法人を経て2000年代に金融庁の監督行政に携わり、その後、金融機関向けにM&A、危機対応、イノベーションなどの観点からのアドバイスを手掛けてきた。1990年代の金融危機以降、民間と規制当局の両方の立場から、銀行が財務の健全性を確保し、経営を強化する方策を考え、サポートしてきた。

その目から見ても、日本勢のマインドセットは積極果敢とは言い難い。中には先進的な取り組みを始めている金融機関もあるが、総体としてはリスクや挑戦を忌避する体質から抜け切れていない。

ただし、なんでもかんでも変えれば良いというものでもない。金融には「変わらないこと」と「変えるべきこと」がある。

【変わらないこと】勝負所はオーケストレーション

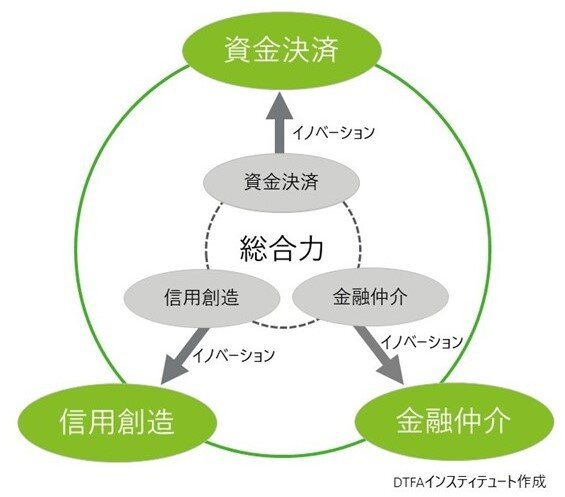

金融が果たすべき機能には、大きく①資金決済機能、②信用創造機能、③金融仲介機能の3つがある。この3つは密接不可分で、どれだけ技術が発展してもその点は変わらない。

フィンテック・ブームに乗り、資金決済に特化したユニコーン企業やチャレンジャーバンクなどが特に米英で急成長しているが、これらは主に上記3つのうち、①の機能をバージョンアップするものだ。今は、イノベーションによって個別の機能別に進化を遂げている最中なのである。スタートアップは特定の機能を磨くことに特化することで素晴らしいサービスを創出している。中にはあっという間にグローバルスタンダードの域に達するユニコーンもある。この機能別のデジタルトランスフォーメーションという観点では、率直に言って、日本企業の出遅れ感は否めない。

だが、私は本当の主戦場はそこではないと考えている。本丸は、進化した3要素を繋ぎ合わせ、金融システム全体を新しい次元に押し上げる「オーケストレーション」の妙技なのではないか(図1)。これこそが、変わることのない金融の本質である。

そこが、メガバンク、地域金融機関の勝負所だ。日本企業が得意とする総合力、調整力、人間力を思う存分発揮して、デジタルで進化した3つの機能要素を連携させ、バージョンアップした金融の力で新たなエコシステムを創っていくイメージである。世界を見渡しても、まだこの段階に達している国はない。邦銀が先行できるチャンスはある。

だからこそ、邦銀は「繋ぐ仕事」にもっと力を入れるべきだ。産業と産業を繋ぐ、産業と自治体を繋ぐ、産官学を繋ぐ、中小企業と大企業を繋ぐ――。構想力と行動力で新しい価値を創り出すというバンカースピリッツを今こそ思い出してほしい。

【変えるべきこと】エクイティに舵を切れ

金融庁は2019年に検査マニュアルを廃止して銀行の自主判断を尊重する姿勢を明確にしたが、多くの金融機関は検査マニュアルの呪縛から抜け出せないままでいることは既に述べた通り。

例えば、2021年に施行された改正銀行法では、銀行の事業会社に対する出資規制が大幅に緩和された。地域経済に寄与する非上場企業に100%出資して一旦経営を預かり、業務を改善し、後継者を探し、新たなオーナーに受け継いでいく――。プライベート・エクイティ(PE)的な手法で中小企業の事業承継を支援するということも可能になっている。まさに地方銀行の出番であり、地域活性化の新たなアプローチでもある。ところが、銀行による出資の取り組みはあまり広がっていない。

そこで提案である。信用創造機能を持っている銀行こそがリスクマネーを供給すべきである。これは地方銀行だけではなく、メガバンクにも当てはまる。例えば、メガバンクが主導して1兆円規模の大型PEファンドを組成するくらいのことは視野に入れて動いても良いのではないか。

近代の日本産業の礎を築いたバンカー渋沢栄一が活躍したのは、資金の需要が供給よりも大きかった時代である。限られた供給をどのように配分するかが課題であり、それが金融の役割でもあった。

今は、資金の需要よりも供給の方が多いので、需要のあるところには自然とお金が流れていく。単に資金を配分するだけの機能は金融に求められなくなってきている。エクイティも活用し、より踏み込んで信用を創造していくこと――。これは日本の銀行が変えるべきことの筆頭課題だと思う。

(構成=江田覚・DTFAインスティテュート 主任研究員)